Сегодня курс доллара вырос до 93,58 руб., максимума с 3 ноября 2023 года.

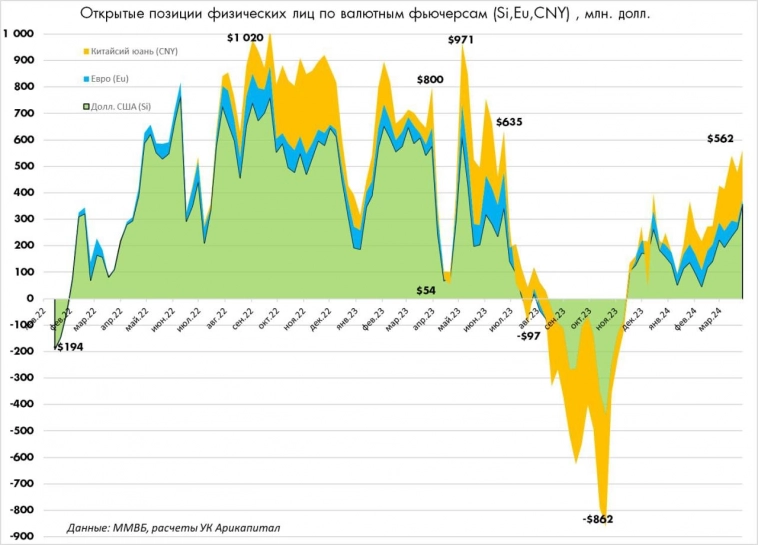

В декабре и феврале 93 рубля за доллар срабатывал как уровень поддержки национальной валюты, стимулируя продажи валюты рыночными участниками.

Сегодня мы не видим признаков разворота, а значит, наоборот, ослабление рубля может усилиться.

На первый взгляд, ослабление рубля кажется нелогичным. Цены на нефть растут, в апреле крупнейшим экспортерам предстоят крупные налоговые платежи. Те же факторы поддержки рубля были и в марте, но они не сработали.

Пробой вверх уровня 93,0 подталкивает нас увеличить позицию в валютных активах в облигационных фондах и Фонде смешанных инвестиций «Арикапитал – Рублевые сбережения».

С точки зрения технического анализа, рубль может девальвироваться в район 97,50 за доллар, после чего, как и год назад, власти могут активизировать меры поддержки.

https://t.me/warwisdom

Авто-репост. Читать в блоге >>>