О депозитах (45 трлн р. и 14,9%), ставке денежного рынка (15,4%) и долларовой ставке (8,5%)

Вклады населения бурно растут. Депозитная масса в декабре-январе достигла 44,9 трлн р. Но акцент роста пришелся на декабрь. На момент, когда ключевая ставка достигла (пока еще) нового максимума в 16%.

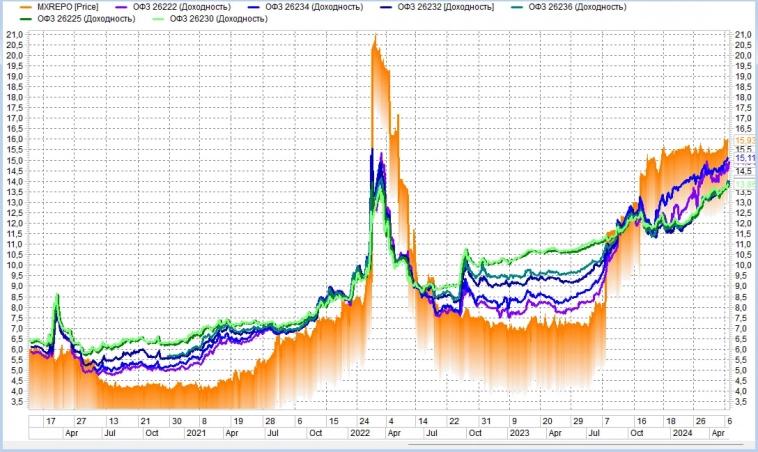

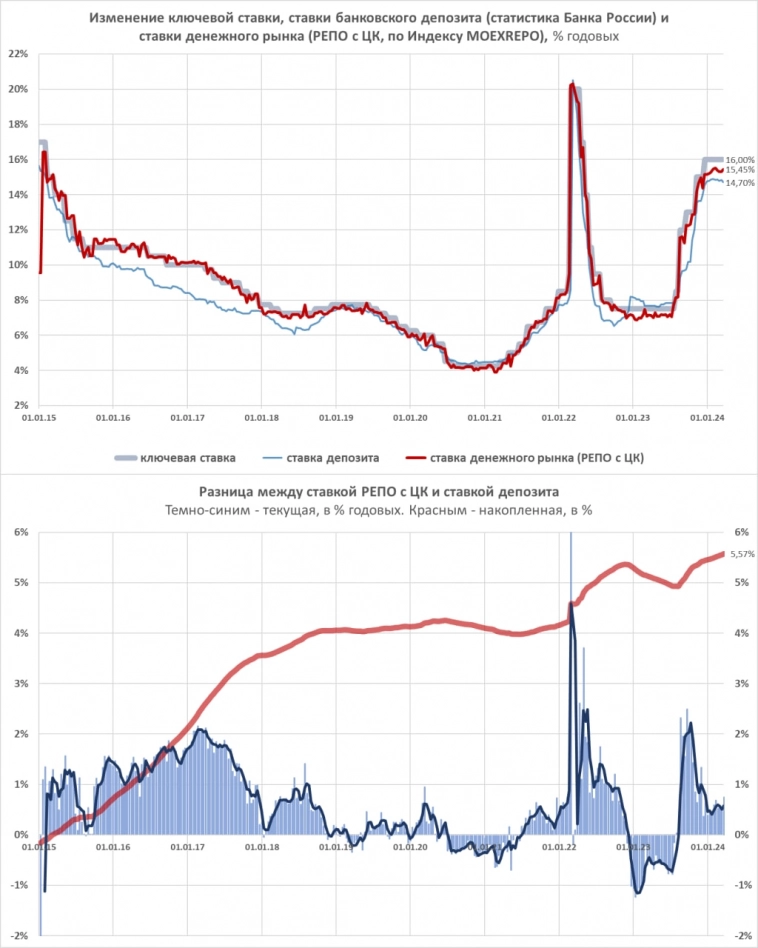

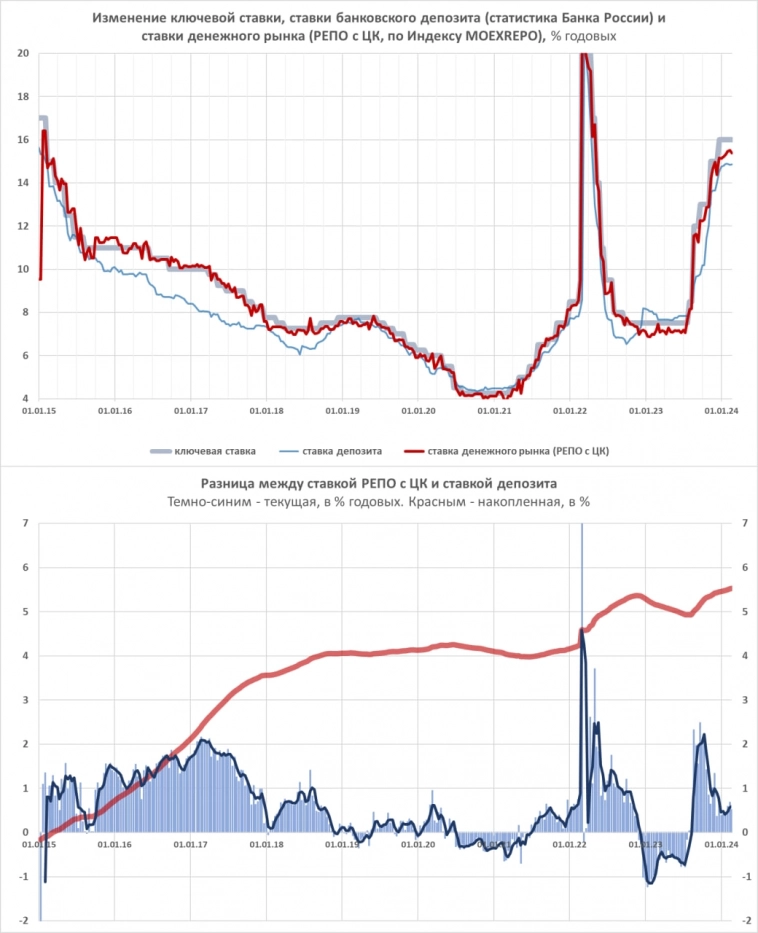

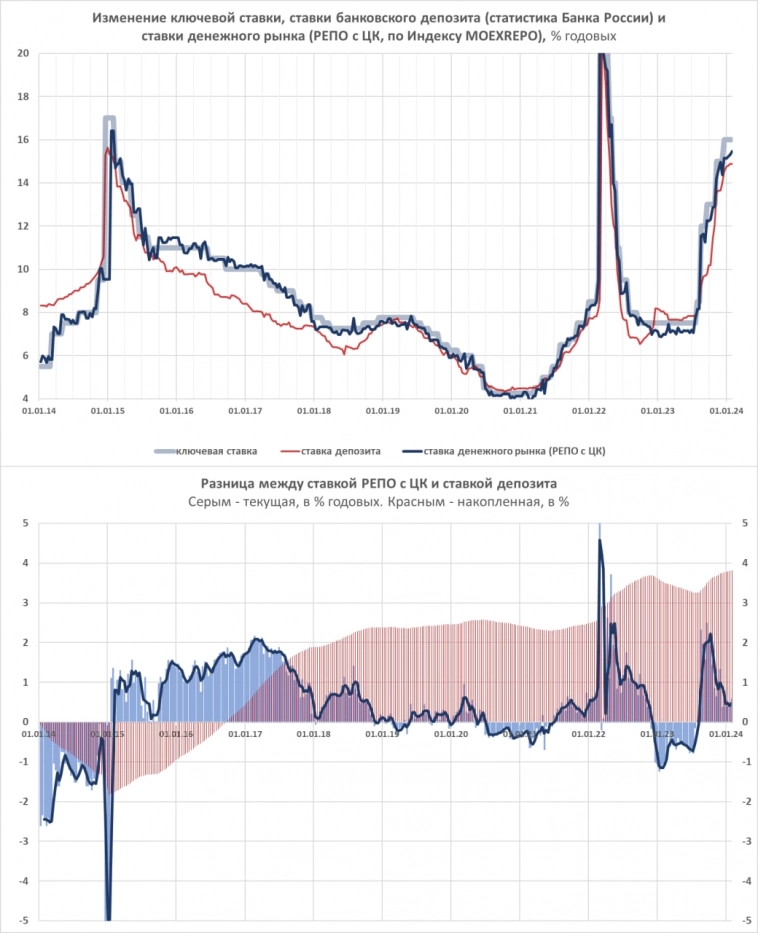

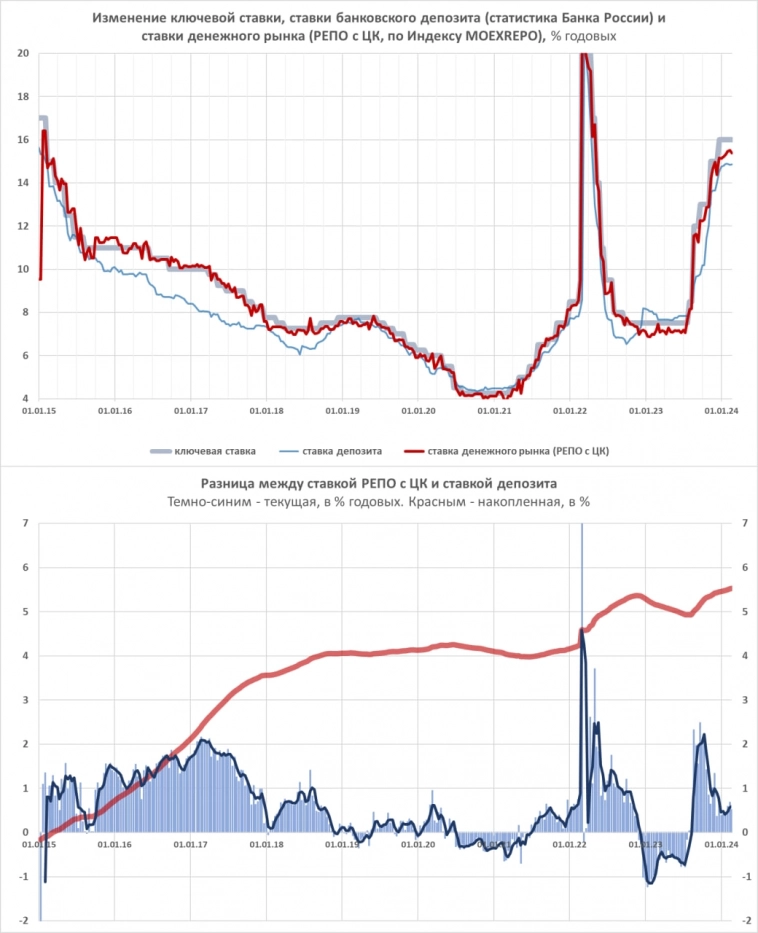

Ставки по депозитам (как всегда, берем статистику Банка России) прекратили подъем вместе с ключевой, в середине декабря. Тогда ЦБ отчитывался о средней доходности депозита 14,8%. На середину февраля она 14,9%. Ставка денежного рынка (сделок однодневного РЕПО с ЦК) – 15,4%.

Причем некоторые банки (как минимум, Тинькофф) в последние дни рассылали уведомления о скором снижении своих депозитных ставок.

Если вспомнить 2015-18 годы и предположить, что нынешнее худшее позади, депозиты сейчас должны уйти в долгий проигрыш денежному рынку. Почти 10 лет назад регулятор после шокового повышения медленно снижал ключевую ставку. Тогда депозиты снижались на опережение, а ставка денежного рынка оставалась близкой к ключевой. Более 2 лет опережая депозитную в среднем на 1,5% годовых.

Траектория финансового будущего напрямую зависит от способностей / возможностей ЦБ. В прошлые разы их хватало. Если в новом будущем будет не так, это будет значить не то, что депозиты начнут выигрывать у денежного рынка, а что станут мнее безопасным, чем сегодня, местом хранения денег.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций