warwisdom

Инвесторы делают ставки на изменения в Венесуэле

- 24 апреля 2024, 16:45

- |

В октябре 2023 года венесуэльские суверенные еврооблигации, до этого несколько лет торговавшиеся по цене около 10% от номинала, подорожали вдвое, отражая появившиеся надежды на реструктуризацию долга.

Почему несмотря на возобновление санкций, суверенные еврооблигации не упали после 18 апреля (график котировок в комментариях)?

Бразильский президент Лула да Сильва во вторник заявил «в Венесуэле происходит нечто экстраординарное. Вся оппозиция объединилась, выбрала единого кандидата, и выборы действительно будут».

“There’s something extraordinary happening in Venezuela…The whole opposition has gathered, the opposition is launching a single candidate, and there will be elections.”

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

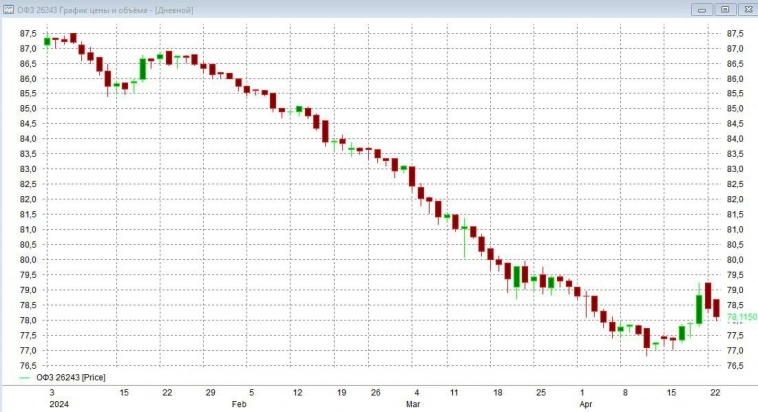

Восстановление в долгосрочных ОФЗ подошло к концу?

- 23 апреля 2024, 17:17

- |

Первый в 2024 году недельный рост котировок на долгосрочные ОФЗ на прошлой неделе оборвался после сообщения о том, что Минфин планирует 24.04.2024 разместить выпуск ОФЗ 26243 с погашением в 2038 году.

Продолжится ли рост после аукциона?

Годовая инфляция в апреле ускоряется третий месяц подряд (по итогам февраля с 7,44% до 7,69%, в марте – до 7,72%, на 15 апреля – до 7,82%). Это означает, что ЦБ сохранит ставку на ближайшем заседании в эту пятницу, более того, может предупредить о возможности её повышении на следующем заседании 7 июня 2024 года.

Учитывая эффект базы замедление годовой инфляции возможно не раньше осени, что в лучшем случае в 2024 году позволит Банку России снизить ставку лишь до 14%.

Банки, выступающие основными покупателями долгосрочных ОФЗ, несут потери на стоимости фондирования. В лучшем случае, если стоимость фондирования к концу года сократится до 14% годовых, ежедневное начисление процентов по ставке 14% соответствует эффективной доходности = 15% годовых.

( Читать дальше )

Доходность американских гос. облигаций приближается к максимуму прошлого года

- 17 апреля 2024, 13:39

- |

Доходность 10-летних UST вчера выросла до 4,67%, максимума с ноября 2023 года. До обновления многолетнего рекорда остается 0,33% пункта.

Основная причина – данные по инфляции, выходившие в последнее время хуже ожиданий. Вчера глава ФРС Джером Пауэлл подтвердил, что процесс замедления инфляции застопорился, что требует от регулятора сохранения жесткой монетарной политики дольше, чем предполагалось ранее.

В конце прошлого года инвесторы скупали долгосрочные US Treasuries, снизив их доходность с 5% до 3,8% годовых в надежде, что ФРС будет активно снижать процентные ставки. При сохранении текущей ставки 5,25-5,5% на длительный срок 10-летние UST с доходностью ниже 5% выглядят малопривлекательно.

Это открывает путь к росту доходностей по американским облигациям до новых многолетних максимумов.

Все как и в России. График доходности 10-летних ОФЗ (голубая линия, левая шкала) и 10-летних US Treasuries (белая линия, правая шкала) наглядно показывает, как взаимосвязаны облигационные рынки даже в текущих условиях.

( Читать дальше )

Дорого ли стоят акции российских компаний?

- 16 апреля 2024, 14:57

- |

Чтобы ответить на эти вопросы можно рассмотреть оцененность российских компаний по одному из наиболее популярных показателей фундаментального анализа – P/E (Price to Earnings или отношение капитализации компании к её чистой прибыли).

Большинство компаний уже отчитались за 2023 год, что позволяет сравнить текущую оцененность с периодом до 2022 года.

В обзоре разбираем оцененность по P/E 4 акций, входящих в топ-позиций наших фондов: Роснефть, Лукойл, Татнефть и Сбербанк. Анализ показывает, что их покупка и сейчас выглядит привлекательной. В дополнение к ценовому росту инвесторы смогут в скором будущем получить дивиденды. Закрытие реестров по большинству компаний пройдет в июле. К этому времени прояснятся прогнозы показателей 2024 года.

При текущей конъюнктуре и нефтяные компании и Сбербанк могут вновь обновить исторические максимумы прибыли, что подвинет планку обоснованного роста еще дальше.

( Читать дальше )

Рубль на минимуме с ноября 2023 года. Что дальше?

- 10 апреля 2024, 17:55

- |

Сегодня курс доллара вырос до 93,58 руб., максимума с 3 ноября 2023 года.

В декабре и феврале 93 рубля за доллар срабатывал как уровень поддержки национальной валюты, стимулируя продажи валюты рыночными участниками.

Сегодня мы не видим признаков разворота, а значит, наоборот, ослабление рубля может усилиться.

На первый взгляд, ослабление рубля кажется нелогичным. Цены на нефть растут, в апреле крупнейшим экспортерам предстоят крупные налоговые платежи. Те же факторы поддержки рубля были и в марте, но они не сработали.

Пробой вверх уровня 93,0 подталкивает нас увеличить позицию в валютных активах в облигационных фондах и Фонде смешанных инвестиций «Арикапитал – Рублевые сбережения».

С точки зрения технического анализа, рубль может девальвироваться в район 97,50 за доллар, после чего, как и год назад, власти могут активизировать меры поддержки.

https://t.me/warwisdom

Могут ли обнулиться акции Tesla?

- 03 апреля 2024, 11:20

- |

Финансовая отчетность, которая выйдет 24 апреля, скорее всего, покажет ещё значительнее ухудшение, поскольку в последнее время Tesla снижала цены.

Аналитик Wedbush Дэн Ивс назвал отчет полной катастрофой (unmitigated disaster), но остался оптимистом в отношении акций, сохранив рейтинг «Лучше рынка» и целевую цену $300 (80% потенциал роста по сравнению с ценой закрытия $167 на 02.04.24). Текущий квартал он считает плодотворным моментом, когда Илон Маск должен развернуть компанию, либо её ждут «темные времена».

Акции Tesla отреагировали на вчерашний отчет падением на 5%, с начала года падение достигло 33%.

( Читать дальше )

Bloomberg рассказал о беспокойстве российских олигархов по поводу пересмотра приватизации

- 31 марта 2024, 18:36

- |

Russian businesses are seeking guarantees from the Kremlin that they won’t face asset seizures and privatization reviews amid a growing list of cases where assets owned by local tycoons for decades are being nationalized. Russia is seeing more cases of assets owned by local tycoons since the 1990s being nationalized, prompting businesses to seek guarantees from the Kremlin that they won’t face privatization reviews… Prosecutors filed at least 55 cases seeking to nationalize assets since the start of Moscow’s invasion of Ukraine two years ago, – пишет Bloomberg.

Российский Forbes более подробно рассказывает про историю с «Макфа»:

На активы АО «Макфа» наложен арест, Генпрокуратура требует передать их в собственность государства.

( Читать дальше )

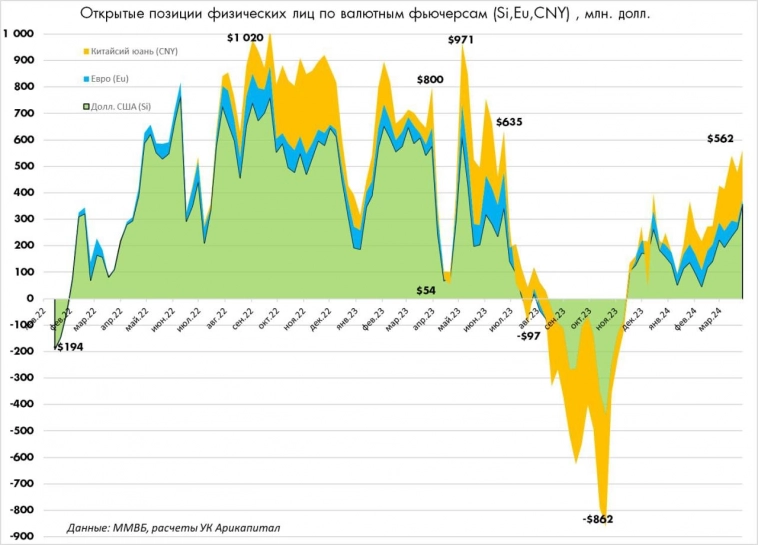

Рубль не смог укрепиться в налоговый период

- 29 марта 2024, 15:36

- |

Последняя неделя марта максимально благоприятствовала укреплению российской валюты. Цены на нефть продолжили рост.

Помимо стандартных налогов, 28 марта нефтяники должны были перечислить в бюджет НДД (В марте 2023г. выплата НДД составила 220 млрд. рублей.

Продажи экспортной выручки помогли в последнюю неделю марта рублю укрепиться с 92,80 до 92,50 (по состоянию на 12-30 29/03), что, конечно, не оправдало ожиданий. Мы писали о том, что ждем укрепление в район 87-90 рублей за $.

Почему рубль не укрепляется?

Популярное объяснение — проблемы с прохождением экспортной выручки из-за санкционного давления на банки «дружественных» стран. Об этом много писали в СМИ. В Обзоре рисков Банк России констатировал, что продажа валютной выручки крупнейшими экспортерами в феврале сократилась на 20% с $12,9 до $10,4 млрд.

Но если проблемы с оплатой за российский экспорт были бы временными, то снижение текущего курса рубля не должно было бы затрагивать форвардный валютный курс. Однако курс июньского фьючерса вырос с начала марта с 93,15 до 94,50, даже сильнее чем спот-курс.

( Читать дальше )

BYD, крупнейший китайский и мировой производитель электромобилей, отчитался за 2023 год.

- 27 марта 2024, 14:14

- |

В целом результаты оказались в рамках прогнозов компании, но хуже ожиданий аналитиков. Акции упали на 6%. С начала года снижение акций BYD -5% (Tesla -28%).

BYD остается одной из наших Топ-5 идей на глобальном рынке акций.

То, что сейчас делает компания – это настоящая тихая революция в секторе EV. Весь эффект от снижения цен на батареи, масштабирования производства и роста экспорта направляется на дальнейшее снижение цен.

В январе аналитики Ситибанка заявили, что наиболее популярная модель гибрида от BYD — Qin Plus DM-i на полном 5-летнем цикле владения — на 16% дешевле, чем автомобиль с ДВС. Иными словами, покупка электромобиля больше не зависит от моды и экологической сознательности, а просто выгоднее.

После этого BYD снизил цены на всю линейку электромобилей еще на 5-20%.

26 марта стартовали продажи долгожданной модели Yuan UP со стартовой ценой 96 800 юаней (1 239 000 руб.)

( Читать дальше )

Когда закончится падение ОФЗ?

- 22 марта 2024, 14:11

- |

Сегодняшнее заседание Банка России, как и предыдущее, прошло без изменения ключевой ставки и при сохранении максимально жесткой риторики.

Регулятор сохранил прогноз инфляции по итогам 2024 года на уровне 4-4,5%. С учетом того, что за первые два с половиной месяца цены выросли на 1,66%, чтобы уложиться в диапазон, цены должны расти не более чем на 0,3% в месяц.

Это обуславливает сохранение высоких ставок как можно дольше, ставя под сомнение предыдущий прогноз по снижению ставки до 14% в середине 2024 года.

Отвечая на вопросы CBonds Weekly

1. Насколько падение ОФЗ болезненно для рынка?

Длинные (>=10-лет) ОФЗ — это относительно небольшой сегмент рынка, падение которого не сильно отражается на широком рынке гос. и корпоративных облигаций. Для Минфина длинные ОФЗ даже под 13,5% — наиболее дешевый инструмент заимствования на краткосрочную перспективу, поэтому ведомство вряд ли откажется от новых размещений.

2. Что делать инвесторам? Долгосрочные ОФЗ с доходностью 13,5% остаются непривлекательными. Ближайшая цель — рост до 14%. Инвесторам стоит сохранять защитную позицию: ОФЗ флоутеры, инфляционные линкеры и короткие облигации.

( Читать дальше )

теги блога warwisdom

- apple

- berkshire hathaway

- BYD

- CNYRUB

- exxon mobil

- Hertz

- IMOEX

- microsoft

- p/e

- pfizer

- S&P500

- tesla

- treasuries

- автомобили

- акции

- банк санкт-петербург

- Венесуэла

- втб

- Газпром

- деприватизация

- дефляция в США

- дивиденды

- доллар рубль

- инвестиции в недвижимость

- Индекс МБ

- инфляция в Бразилии

- инфляция в России

- инфляция в США

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Магнит

- МТС-Банк

- нефть

- облигации

- операционные результаты

- ОФЗ

- оффтоп

- Портфель инвестора

- прогноз 2024

- прогноз по акциям

- сбербанк

- Совкомбанк

- ставка ФРС США

- суборды ВТБ

- США

- тинькофф банк

- трейдинг

- Уоррен Баффетт

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- экономика США

- электромобили

- Эльвира Набиуллина