Блог им. neophyte |Тактика экстремального трейдинга 2. Риск-менеджмент.

- 24 октября 2019, 15:38

- |

Тактика экстремального трейдинга 2. Риск-менеджмент.

Поэтому продолжаю. Дальнейшее будет зависеть от итогов голосования. Ну и плюсы не забывайте, если за продолжение.

Правила ММ достаточно банальны и по сути ничем не отличаются от правил ММ обычного трейдинга. Определимся с терминологией.

Экстремальный трейдинг в общем случае подразумевает торговлю серией сделок. Будем называть экстремальным трейдом итог такой серии сделок.

В риск-менеджменте для экстремального трейдинга есть своя специфика, которая заключается в том. что вероятность успешного экстремального трейда (серии сделок) чаще всего намного меньше 0.5.

Насколько меньше зависит от массы случайностей. Иногда можно сорвать подряд два-три успешных трейда, а иногда можно сделать 5-7 и более неудачных попыток подряд. Все зависит от тщательности проработки ситуации, выбора условий для открытия инициирующей позиции и, не побоюсь этого сказать, везения. Ошибки и субъективность в оценке ситуации исключить нельзя, так как рынок непредсказуем. Не исключено, что консервативный подход к трейдингу окажется для вас более успешным.

Укажу на основные моменты ММ, на которые следует обратить внимание при применении экстремального трейдинга..

Рассчитывать необходимо на худший вариант продолжительности убыточной серии экстремальных трейдов. Определить этот худший вариант можно только путем экспериментов. Риск каждого экстремального трейда должен быть таким, чтобы убыток в серии таких трейдов не приводил к существенному падению капитала, выделенного для торговли, а прибыльный трейд приводил к гарантированному восстановлению просадки и давал прибыль в соотношении не менее двух к одному от размера максимальной просадки по серии убытков.

Размер риска рекомендуется определять в процентах от текущего размера торгового капитала, что позволяет уменьшить риск полного обнуления инвестиций, поскольку с уменьшением капитала будет понижаться и размер принимаемого риска. Почему так происходит можно посмотреть в этой публикации: Абсолютный риск или процентный, или еще раз о рисках

Если суммы инвестиций для вас незначительны, то можно использовать фиксированный абсолютный риск в каждом из экстремальных трейдов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. neophyte |Абсолютный риск или процентный, или еще раз о рисках

- 29 марта 2019, 12:35

- |

Для целей исследования был разработан симулятор, моделирующий статистику торговли с заданными вероятностными параметрам, чтобы приблизить его к практическим потребностям.

В симуляторе рассчитываются:

— процент риска по формуле Келли;

— математического ожидание и дисперсия серии сделок;

— границы отклонения результата торговли в единицах среднеквадратического отклонения — плюс-минус сигма, два сигма и три сигма;

Возможно переключение режима моделирования — фиксированный абсолютный риск или фиксированный процентный риск.

Возможен ввод значений прибыли TP и убытка SL для моделирования режимов блуждания с поглощающими границами, когда серия сделок прерывается при достижении заданной прибыли или убытка;

( Читать дальше )

Блог им. neophyte |Финансовый и рыночный стоп

- 29 марта 2019, 07:22

- |

Некоторые трейдеры, особенно этим грешат начинающие соросы и баффеты, ставят финансовые стопы.

Суть финансового стопа — трейдер открывает позицию некоторого объема при заданном лимите потерь и определяет положение стопа по формуле:

SL=R/(V*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Все как в предыдущем случае,

V=R/(SL*C),

где V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Но в этом случае телега стоит впереди лошади. Объем сделки взят с потолка, а требуемая величина риска задается с помощью размера стопа.

В чем ошибочность такого подхода?

В том, что размер стопа должен определяться не объемом позиции, а торговой стратегией. И размещаться стоп должен на том уровне, который отменяет сценарий движения рынка, в предположении которого была открыта та или иная сделка (разумеется считаем. что сделка чем-то обоснована). Т.е. не уровень стопа должен быть следствием риска и объема позиции, а объем должен вытекать из риска и расстояния от точки входа в рынок до уровня ордера стоп-лосс.

Блог им. neophyte |Риск и кредитное плечо

- 28 марта 2019, 20:55

- |

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

Блог им. neophyte |Опасность асимметрии риска

- 28 марта 2019, 18:36

- |

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Легко потерять, трудно возвратить.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

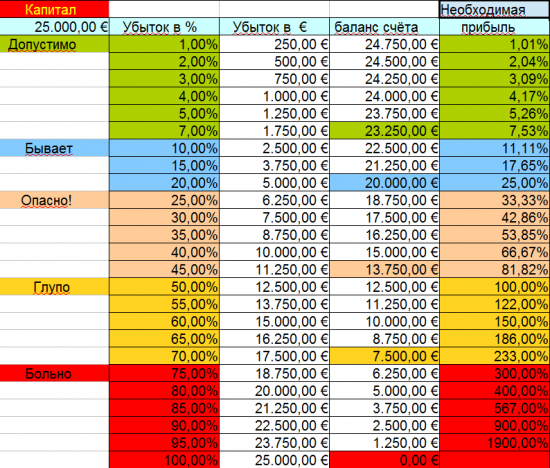

Для иллюстрации рассмотрим следующую таблицу (автор Николай — Московский Лоссбой, но мне разрешили утащить).

( Читать дальше )

Блог им. neophyte |О контроле риска

- 28 марта 2019, 12:59

- |

Еще раз хочу возвратиться к вопросу о рисках торговли.

Как бы вы ни были уверены в обратном вообще или в каком-то конкретном случае, но результат каждой конкретной сделки предсказать невозможно.

Вы никогда заранее не будете знать, чем закончится ваш вход в рынок, прибылью или убытком. Поэтому в плане контроля риска необходимо ставить перед собой две задачи:

— в случае неблагоприятного исхода сделки вы должны сохранить основную часть торгового капитала и возможность продолжать работу примерно с теми же исходными условиями;

— вы в любом случае должны сохранить управляемость позициями, исключить ситуацию когда ваши действия будут вынужденными (угроза маржинколла и т.п.), т.е. когда вы не сможете реализовать ваш торговый план в первоначальной его редакции.

Душите в себе желание заработать много и сейчас, если альтернативой является полная потеря денег. Потеря будет практически безальтернативной.

Удачи.

Блог им. neophyte |О малых рисках и агрессивной торговле

- 24 февраля 2018, 15:06

- |

Как же и рыбку съесть и не оцарапаться.

В принципе ничего хитрого. Если вы торгуете консервативно, с жестким ограничением риска, и никак не хотите терять свой капитал, то так и торгуйте. Если ваша торговая стратегия содержит рациональное зерно, то рано или поздно вы получите прибыль.

А вот прибылью уже можно и рискнуть. Т.е. вы берете свои, например два процента, от вашего капитала, добавляете к этой сумме зафиксированную прибыль и рискуете всем этим объемом (заметим, что лучше всего, если вы его уменьшите на корень квадратный из отношения средства/начальный баланс счета — формула Райна-Джоунса).

Если вам повезло и вы срубили профит, то он будет больше, чем при обычных 2% риска. Не повезло: на колу мочало — начинай сначала.

Если вы торгуете портфель инструментов, то тоже самое нужно сделать с поправкой на распределение риска между отдельными инструментами. Если рынки независимы, то доля риска на каждый инструмент может быть увеличена в корень квадратный из количества одновременно торгуемых инструментов (дисперсия суммы случайных величин). Но это если независимы, лучше все-таки этого не делать.

( Читать дальше )

Блог им. neophyte |Блеск и нищета публикаций по ММ: боремся с просадками

- 04 ноября 2017, 14:50

- |

Вопросами мани-менеджмента я снова занялся, чтобы решить проблему просадок робота после роста эквити. Пару слов о том, зачем вообще нужен мани-менеджмент.

Допустим, что мы в совершенстве изучили методы анализа рынка, знаем, как интерпретировать движение цен, можем определить оптимальную точку входа в рынок, уровень выхода с прибылью и уровень выхода с убытком. Таким образом, у нас есть все необходимые параметры для открытия позиции.

Что осталось за кадром? Остался вопрос о том, как определить риск и, соответственно, объем открываемой позиции.

Техника управления капиталом (money management или сокращенно MM), или точнее техника управления рисками при инвестировании капитала, является тем ключевым фактором, без которого использование даже эффективной системы торговли на основе самых совершенных аналитических систем не приведет к успеху, или этот успех будет меньше возможного. Уместно процитировать Л.Вильямса: — «Успешная торговля делает деньги. Успешная торговля с надлежащим управлением капиталом способна создавать несметные богатства».

( Читать дальше )

Блог им. neophyte |Два подхода к использованию ММ в тестировании стратегий

- 15 сентября 2017, 11:46

- |

Несколько банальностей.

Первый раз мне снесло крышу на форексе в 2002 году, когда сконструированный мною нелинейный алгоритм торговой стратегии на минутном графике двухнедельной продолжительности дал 10000% прибыли.

Тест шел в Метастоке, исторических данных в минутах большей продолжительности на сервере компании не было.

Быстро сбегав в магазин и купив пару наматрасников для складирования и хранения денег, я забросил на счет в ныне покойном Акмосе десятку тыщ баксов.

Результат: с крышей все стало в порядке, но деньги были слиты вчистую и очень быстро. Осталось из этой суммы чуть меньше 200 долларов. За пару дней. :)

Забегая вперед скажу, что это был единственный участок рынка на котором тестируемая стратегия работала с прибылью такого размера. Больше это нигде не повторилось, подъемы чередовались со спадами, обычная рутина. И вся эта прибыль была получена за 8 или 10 сделок с реинвестированием, а рост обеспечен за счет того, что убыточная сделка была всего одна в самом начале теста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс