облигации

КИТ Финанс: валютные облигации Новатэка

- 15 мая 2024, 13:32

- |

Валютные облигации Новатэк #NVTK

🔜Размещение долларовых облигаций серии 001Р-02

▫️17 мая с 10:00 до 16:00 мск будет проведен сбор заявок

▫️Номинал – 100 USD

📌Расчеты по облигациям будут безналичными в рублях РФ по официальному курсу Банка России: на дату, в которую совершается сделка купли-продажи облигаций при размещении облигаций, и на дату выплаты купона или погашения.

▫️Срок обращения – 5 лет

▫️Купонный период 91 день.

💰Ориентир по ставке 1-го купона находится на уровне не выше 6,50% годовых. Что дает премию к кривой долларовых облигаций сектора нефтегаза в размере 80-100 б.п.

Эмитент

Кредитный рейтинг эмитента — AAА(RU) / ruААА, «Стабильный» от АКРА и Эксперт РА.

🗣Мнение: мы считаем, это размещение может быть интересно для включения в портфель на небольшую долю с целью диверсификации.

______________

📌Поучаствовать в размещении через КИТа можно по телефону 8 800 101 00 55, доб. 1

- комментировать

- Комментарии ( 0 )

Чистая прибыль Selectel за I квартал 2024 года выросла в 1,5 раза 📈

- 15 мая 2024, 12:36

- |

📍 Продолжающаяся цифровизация российского бизнеса служит драйвером роста потребления инфраструктурных сервисов и нашей выручки в 2024 году. С 31 марта 2023 года мы привлекли 1 400+ новых клиентов. Активнее всего потребление облачных сервисов наращивали компании из сферы финансов, ритейла и девелопмента.

📍Выручка I квартала сформирована за счет флагманских продуктов Selectel, на которые приходится около 85% оборота компании. Основной рост выручки обеспечили публичные и частные облака, а также выделенные серверы.

📍Мы активно инвестируем в поддержание дальнейших высоких темпов роста бизнеса. Капитальные затраты в I квартале 2024 года составили 1 миллиард рублей — в серверное оборудование и в развитие инфраструктуры дата-центров. Запуск первой очереди на 1 000 стоек нового ЦОД «Юрловский» планируется в 2025 году, что вместе с расширением текущих площадок обеспечит Selectel необходимой мощностью для будущего роста.

📍При этом долговая нагрузка остается на комфортном уровне. Показатель «чистый долг / скорр. EBITDA LTM» улучшился до 1,3х на 31 марта 2024 года (с 1,4х на конец 2023 года) ввиду роста доходной части.

( Читать дальше )

"ЕвроСибЭнерго-Гидрогенерация" проведет сбор заявок на облигации объемом от ¥500 млн.

- 15 мая 2024, 12:31

- |

ООО «Евросибэнерго-Гидрогенерация» (входит в En+ Group) управляет тремя ГЭС Ангарского каскада (Иркутской, Братской и Усть-Илимской станциями), которые переданы ей в долгосрочную аренду от «Иркутскэнерго».

Сбор заявок 16 мая

11:00-15:00

(размещение 21 мая)

- Наименование: ЕвроСиб-001PС-05

- Рейтинг: -

- Купон: 8.25%-8-50% (квартальный)

- Срок обращения: 2.5 года

- Объем: от 500 млн.¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ¥

- Организатор: Газпромбанк

- Минимальная сумма заявки 1.4 млн.рублей в юанях

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Делаем города безопаснее

- 15 мая 2024, 11:06

- |

В апреле мы рассказывали об Антитандеме — нашей разработке, ограничивающей поездки вдвоем. Начинаем новый этап проекта: замедляем скорость в парных поездках.

Например, сегодня в утренний час пик в Петербурге было выявлено более 400 поездок вдвоем, в которых была снижена скорость. В Москве — более 800 поездок.

Сейчас технология отслеживает первые нарушения, но все еще обучается: получает данные в условиях города, анализирует их. Модель пока фиксирует не все поездки с пассажирами, но постоянно повышает точность. Чем больше информации она обрабатывает, тем точнее сможет выявлять тандемы.

Технология анализирует более 50 показателей — распределение веса по деке, поведение пользователей в поездке, набор скорости и другие признаки тандема. При нарушении мы переводим самокат в режим «Эко» с ограничением скорости до 12 км/ч, что сильно затрудняет движение. По статистике, после срабатывания технологии, пользователи завершают поездку или пересаживаются на два отдельных самоката.

( Читать дальше )

М.Видео: болезненная трансформация бизнеса

- 15 мая 2024, 10:49

- |

Основные показатели

По итогам 2023 года компания зафиксировала чистый убыток до налога на прибыль в размере 7,8 млрд рублей против 13,4 млрд рублей годом ранее. Долговая нагрузка по показателю «чистый долг / EBITDA» по итогам 2023 года составила 3,2x против 4,5x годом ранее. Также в апреле 2024 года Группа полностью погасила выпуск долговых облигаций дочерней компании ООО «МВ ФИНАНС» на сумму 4,2 млрд рублей за счет собственных средств.Параметры эмиссии

У действующих акционеров, зарегистрированных в реестре на 17 мая 2024 года, будет преимущественное право приобрести акции допэмиссии пропорционально количеству принадлежащих им акций. Оно будет предложено по открытой подписке как физлицам, так и институциональным инвесторам. Остальные детали размещения пока еще не объявлены.( Читать дальше )

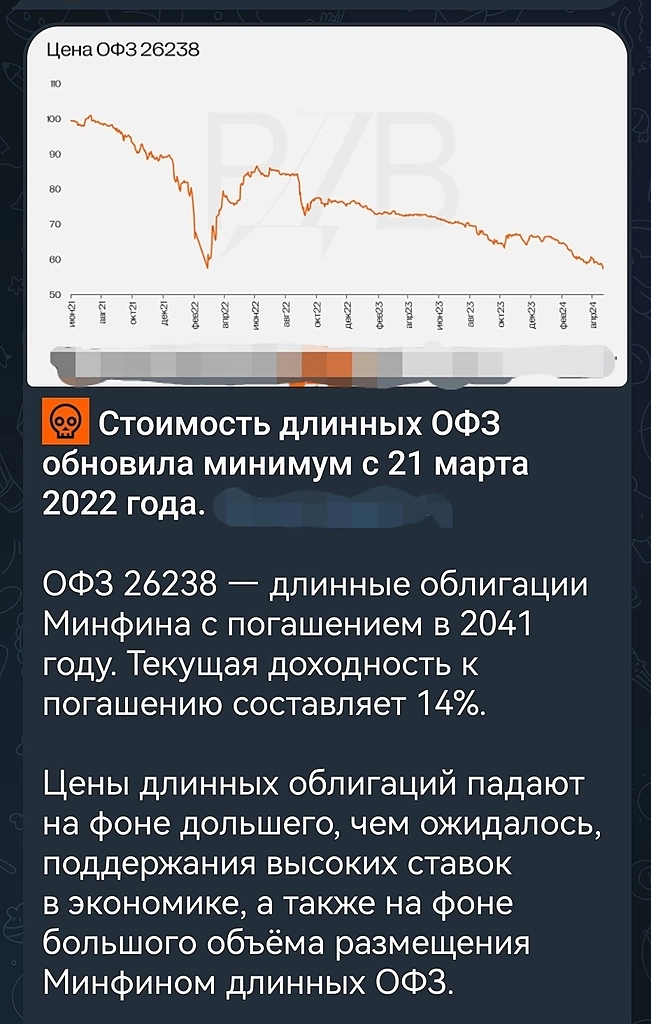

Минфин размещает новые ОФЗ 26245, 26246, 26247, 26248. Старые ОФЗ летят на дно

- 15 мая 2024, 08:59

- |

Несколько недель назад я говорил о том, что отскок от дна длинных ОФЗ — это по моему мнению всего лишь небольшая передышка, и что я временно прекращаю набирать позиции по дальним бумагам. Собственно так и произошло, и в мае мы сначала вернулись к мартовским минимумам, а теперь продолжаем спускаться глубже. И конца этому, честно говоря, пока не видно.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

📉Индекс гособлигаций RGBI вчера укатали ещё почти на 1%. До пресловутых 110 пунктов — которые я давно определил для себя как «донное дно» и «критический уровень» — осталось совсем чуть-чуть. Вполне вероятно, что на этой неделе мы проколем эту психологическую отметку вниз. А там уже и до казавшихся недавно абсолютно нереальными 100 п. в теории дорога открыта...

По индексу RGBI мы достигли дна марта 2022 — но тогда была паника, и агрессивно откупать дальний конец было хорошей идеей. Сейчас паники нет — просто рынок с каждым месяцем всё яснее осознаёт, что ставки будут высокими гораздо дольше, чем изначально закладывалось в ожиданиях.

( Читать дальше )

"жаркий" май!

- 15 мая 2024, 08:14

- |

… это может быть актуально для большинства долгосрочных инвестиций, таких как длинные офз

пояснения здесь великих ненадо, высокую ставку цб оставят на второе полугодие.

увеличат % фискально на ваши белые доходы, предложение поднять подоходный до 15% с доходов в 1млн г.

дефицит бюджета зальют свеженапечатанными ₽, ну и тихо без большой помпы стата выдала инфляция превысила г. г.8%..

ну мы конечно понимаем важно не как есть в натуре

а кто считает.

у меня с начала года траты выросли в среднем на 20-30%.

теперь об хорошем, наш зелёный хорошо отчитался за апрель:

( Читать дальше )

Пополнил брокерский счёт на 200 000 в мае. Что купил? Часть 1

- 15 мая 2024, 07:32

- |

Продолжаю ежемесячное инвестирование, в мае снова удалось пополнить брокерский счёт на 200 000 рублей, а значит снова можно взять тележку и пойти пошуршать по полкам Мосбиржи в поисках акций и облигаций. А вместе с суммой от продажи акций Газпрома и купонами вышло почти 300 000. Размещения облигаций в первой половине мая шли крайне вяло, так что большая часть покупок — дивидендные акции.

О том, что я покупал в апреле, можно почитать тут. Ну а в мае я покупал только всё хорошее и не покупал ничего плохого — как амбассадор святого туземуна и по совместительству мой лечащий врач в дурке прописал.

Напомню, что мой базовый план предполагает пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 748 000 за 5 месяцев. Вот бы и дальше удавалось пополнять по 200 000, тогда дела пойдут намного бодрее.

По составу портфеля у меня есть план, и я его обновил и придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

( Читать дальше )

Как народ обманули и "заперли" в ОФЗ

- 15 мая 2024, 02:02

- |

Частая ошибка новичков — смотреть на левую сторону графика и ждать что цена скоро туда вернется. Чтобы это работало надо понимать специфику падения — так можно только в акциях если падение цены произошло не на кардинальных проблемах у компании, а например повысили ГО и отвезли на стопы спекулянтов, тогда возможно...

Но, если в стране и мире все кардинально поменялось на годы, то надеяться что быстро все станет как раньше не приходится. Я честно предупреждал еще полгода назад: что не время брать ОФЗ. Что, ставку начнут снижать не ранее 2-й половины года, а скорее даже осени. Да и то не много… Потому что: у нас военные расходы, будут продолжать печатать деньги, будут держать высокую ставку. Будут сдерживать курс ограничивая импорт… А кроме того за океаном печатать стали прям как у нас много. Поэтому нас спасет: Золото, Акции сырьевиков(возможна волатильность), Биткоин(возможна волатильность).

Мое мнение: Частные компании могут обложить налогами, есть опасность национализаций. Поэтому предпочтительнее государственные.

( Читать дальше )

Падение ОФЗ продолжается 14.05.2024

- 15 мая 2024, 01:28

- |

Падение ОФЗ продолжается

В последние дни на рынке была слабовыраженная нисходящая тенденция, которая резко ускорилась вчера и сегодня — очередной «красный» день календаря для государственного долга. Вся кривая на текущий момент ушла выше 13.98% — 14% все ближе. Отдельные выпуски (26240, 26243) торгуются выше 14.10%. Длинные выпуски теряют 1-2% с начала недели.

Что произошло?

Для начала Минфин объявил о регистрации новых выпусков длинных ОФЗ, что не оправдало некоторые надежды рынка по поводу возможного размещения флоутеров. Давление на длинный конец кривой увеличится.

Позже ЦБ опубликовал резюме последнего заседания по ключевой ставке, в котором подтвердилась жёсткая риторика ЦБ насчёт перспектив ДКП. По словам регулятора, вероятность альтернативного сценария (повышения ставки до 17%) значима. О снижении речи пока не идёт.

Нейтральная ставка может быть значимо выше предыдущей оценки ЦБ в 6–7%.

Минфин опубликовал предварительную оценку исполнения федерального бюджета в январе-апреле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал