SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Хедж-фонды доминируют на Уолл-стрит: Что может пойти не так? (перевод с elliottwave com)

- 15 мая 2024, 10:46

- |

Взгляд на «постоянное восхождение» хедж-фондовГрупповое мышление присуще всем группам участников финансового рынка — индивидуальным инвесторам, финансовым консультантам, корпоративным инсайдерам, управляющим хедж-фондами и другим. Давайте сосредоточимся на одной из этих подгрупп — управляющих хедж-фондами. Возможно, вы будете удивлены тем, что узнаете.

Я хотел бы поделиться с вами информацией из майского Elliott Wave Financial Forecast, который является частью этого мероприятия, начав с такого вопроса: Знаете ли вы, что глобальные хедж-фонды и другие фонды альтернативных активов держат под управлением больше активов, чем банки? Да. Многие люди, давно работающие на финансовых рынках, знают, что хедж-фонды очень велики, но, возможно, не подозревали, что они настолько велики. Как гласил заголовок в Wall Street Journal от 24 апреля: «Отойдите в сторону, большие банки: Гигантские фонды теперь правят Уолл-стрит. Действительно, хедж-фонды держат в два раза больше активов под управлением, чем банки, даже несмотря на то, что многие инвесторы в хедж-фонды должны пройти через период «блокировки», прежде чем они смогут снять средства.

Я хотел бы поделиться с вами информацией из майского Elliott Wave Financial Forecast, который является частью этого мероприятия, начав с такого вопроса: Знаете ли вы, что глобальные хедж-фонды и другие фонды альтернативных активов держат под управлением больше активов, чем банки? Да. Многие люди, давно работающие на финансовых рынках, знают, что хедж-фонды очень велики, но, возможно, не подозревали, что они настолько велики. Как гласил заголовок в Wall Street Journal от 24 апреля: «Отойдите в сторону, большие банки: Гигантские фонды теперь правят Уолл-стрит. Действительно, хедж-фонды держат в два раза больше активов под управлением, чем банки, даже несмотря на то, что многие инвесторы в хедж-фонды должны пройти через период «блокировки», прежде чем они смогут снять средства.

( Читать дальше )

Я хотел бы поделиться с вами информацией из майского Elliott Wave Financial Forecast, который является частью этого мероприятия, начав с такого вопроса: Знаете ли вы, что глобальные хедж-фонды и другие фонды альтернативных активов держат под управлением больше активов, чем банки? Да. Многие люди, давно работающие на финансовых рынках, знают, что хедж-фонды очень велики, но, возможно, не подозревали, что они настолько велики. Как гласил заголовок в Wall Street Journal от 24 апреля: «Отойдите в сторону, большие банки: Гигантские фонды теперь правят Уолл-стрит. Действительно, хедж-фонды держат в два раза больше активов под управлением, чем банки, даже несмотря на то, что многие инвесторы в хедж-фонды должны пройти через период «блокировки», прежде чем они смогут снять средства.

Я хотел бы поделиться с вами информацией из майского Elliott Wave Financial Forecast, который является частью этого мероприятия, начав с такого вопроса: Знаете ли вы, что глобальные хедж-фонды и другие фонды альтернативных активов держат под управлением больше активов, чем банки? Да. Многие люди, давно работающие на финансовых рынках, знают, что хедж-фонды очень велики, но, возможно, не подозревали, что они настолько велики. Как гласил заголовок в Wall Street Journal от 24 апреля: «Отойдите в сторону, большие банки: Гигантские фонды теперь правят Уолл-стрит. Действительно, хедж-фонды держат в два раза больше активов под управлением, чем банки, даже несмотря на то, что многие инвесторы в хедж-фонды должны пройти через период «блокировки», прежде чем они смогут снять средства.( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. ruh666 |Инвесторы одержимы фондовым рынком. Пора покупать? (перевод с elliottwave com)

- 14 мая 2024, 11:13

- |

Вот что говорится в исследовании Conference Board Consumer Confidence.Падение фондового рынка этой весной не испугало многих инвесторов с Мэйн-стрит. Более того, вместо того чтобы нервничать, они стали покупать. Вот что нужно знать о розничных инвесторах во время важных разворотов рынка.

Я хочу поделиться с вами одной мыслью из майского Elliott Wave Financial Forecast, и она связана с бычьими настроениями. Вот график и комментарий:

Я хочу поделиться с вами одной мыслью из майского Elliott Wave Financial Forecast, и она связана с бычьими настроениями. Вот график и комментарий:

( Читать дальше )

Я хочу поделиться с вами одной мыслью из майского Elliott Wave Financial Forecast, и она связана с бычьими настроениями. Вот график и комментарий:

Я хочу поделиться с вами одной мыслью из майского Elliott Wave Financial Forecast, и она связана с бычьими настроениями. Вот график и комментарий:( Читать дальше )

Блог им. ruh666 |Акции и облигации растут вместе, так как опасения по поводу инфляции уходят на второй план

- 10 мая 2024, 15:13

- |

Акции и облигации снова растут вместе, а инвесторы все активнее используют оба актива. Опасения по поводу инфляции пока отходят на второй план, позволяя более низкой доходности повышать цены на акции. Данные о позиционировании по акциям показывают, что инвесторы в течение всего года увеличивали лонги американских акций и в настоящее время находятся в чистой длинной позиции, как это было с конца 2021 года.

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.

( Читать дальше )

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.

Это было незадолго до того, как рынок достиг пика в начале 2022 года, но фон тогда был хуже, чем сейчас. ИПЦ составлял 7% и продолжал расти, а избыточная ликвидность довольно резко сокращалась. На прошлой неделе акции провели хорошую неделю, отыграв три четверти своего недавнего падения. Как уже говорилось на прошлой неделе, в них произошла смена лидерства, что в последнее время свидетельствует о приближении дна в ценах.( Читать дальше )

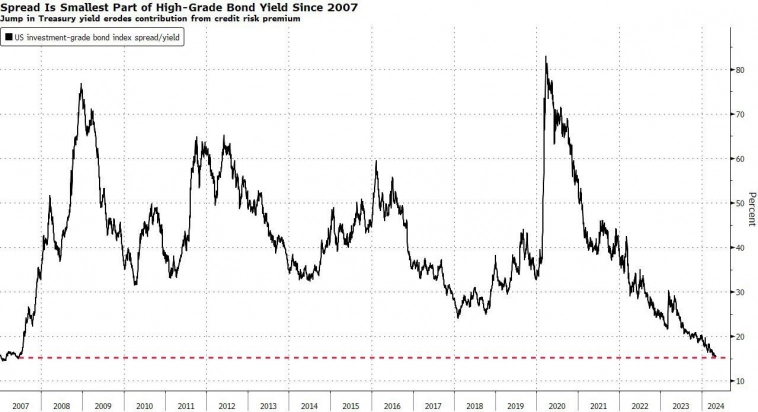

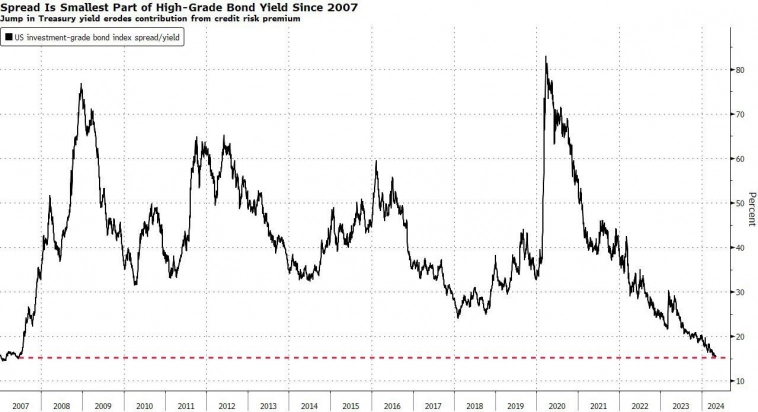

Блог им. ruh666 |Кредиты попахивают самоуспокоенностью, так как спреды падают

- 09 мая 2024, 15:49

- |

Тонкие спреды по корпоративному долгу не имеют значения — пока не имеют. Существует несколько потенциальных причин, по которым премия за риск может резко вырасти и повредить кредитные портфели. Спреды рухнули по всем направлениям — от инвестиционных и мусорных облигаций до обеспеченных кредитных обязательств. Дополнительная доходность, которую инвесторы получают за владение высококлассными корпоративными долгами США вместо государственных облигаций, является самой низкой за последние два с половиной года.

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.

( Читать дальше )

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.

Такая низкая премия за риск отражает высокий спрос на ограниченное чистое новое предложение корпоративных облигаций, а также общее отсутствие беспокойства по поводу макроэкономических перспектив. А поскольку Федеральная резервная система выкупала корпоративные облигации во время Ковида, существует ощущение, что центральный банк поддерживает долг. Покупателей убаюкали, заставив думать, что это новая норма, но такой мизерный рост доходности не отражает адекватно растущий корпоративный кредитный риск.( Читать дальше )

Блог им. ruh666 |Растущая куча наличности Berkshire Уоррена Баффета имеет скрытое послание по акциям

- 08 мая 2024, 14:21

- |

Американские акции не видят ничего ужасного и уж точно не слышат его, но постоянно растущая куча наличности Berkshire Hathaway должна послужить негласным предупреждением для тех, кто чересчур увлекается. По итогам первого квартала денежный запас Berkshire достиг рекордных 189 миллиардов долларов, а председатель совета директоров Уоррен Баффетт заявил акционерам в выходные, что ожидает скорого увеличения кучи до 200 миллиардов долларов: «Мы бы с удовольствием потратили их, но мы не будем тратить их, если не будем думать, что делаем что-то, что имеет очень низкий риск и может принести нам много денег». Уолл-стрит, конечно, приравнивает более высокую доходность к более высокому риску, но вот один из лучших инвесторов всех времен осуждает само представление о том, что нужно делать что-то вопиюще рискованное, чтобы заработать дополнительный доллар прибыли сверх того, что доступно пассивным инвесторам, которые покупают весь рынок.

Акции выросли в пятницу после того, как рынки интерпретировали апрельские данные по занятости в несельскохозяйственном секторе как обеспечивающие правильный фон для того, чтобы Федеральная резервная система в конечном итоге снизила ставки.

Акции выросли в пятницу после того, как рынки интерпретировали апрельские данные по занятости в несельскохозяйственном секторе как обеспечивающие правильный фон для того, чтобы Федеральная резервная система в конечном итоге снизила ставки.

( Читать дальше )

Акции выросли в пятницу после того, как рынки интерпретировали апрельские данные по занятости в несельскохозяйственном секторе как обеспечивающие правильный фон для того, чтобы Федеральная резервная система в конечном итоге снизила ставки.

Акции выросли в пятницу после того, как рынки интерпретировали апрельские данные по занятости в несельскохозяйственном секторе как обеспечивающие правильный фон для того, чтобы Федеральная резервная система в конечном итоге снизила ставки.( Читать дальше )

Блог им. ruh666 |Stoxx Europe 600: о чем нам говорят признаки оживления инвесторов (перевод с elliottwave com)

- 06 мая 2024, 15:08

- |

Каждый день вы читаете новости о том, как состояние экономики и фондового рынка влияет на поведение потребителей и инвесторов. История выглядит примерно так: Когда экономика и финансовые рынки демонстрируют признаки улучшения, потребители начинают больше тратить, а инвесторы покупают акции.

Но если вы изучаете волны Эллиотта, то понимаете, что такой тип мышления является прямо противоположным. Именно оптимизм потребителей и их расходы поднимают экономические рынки; и именно бычье настроение инвесторов приводит к росту фондового рынка, поскольку инвесторы покупают акции. оциальное настроение, другими словами, стоит на первом месте. Поведение потребителей и инвесторов — бычье или медвежье — следует за ним. Именно поэтому социальные тенденции могут подсказать вам, в каком направлении будут двигаться финансовые рынки. Например, бурный оптимизм инвесторов часто появляется вблизи крупных максимумов фондового рынка, а глубокий пессимизм сопровождает крупные минимумы.

Но если вы изучаете волны Эллиотта, то понимаете, что такой тип мышления является прямо противоположным. Именно оптимизм потребителей и их расходы поднимают экономические рынки; и именно бычье настроение инвесторов приводит к росту фондового рынка, поскольку инвесторы покупают акции. оциальное настроение, другими словами, стоит на первом месте. Поведение потребителей и инвесторов — бычье или медвежье — следует за ним. Именно поэтому социальные тенденции могут подсказать вам, в каком направлении будут двигаться финансовые рынки. Например, бурный оптимизм инвесторов часто появляется вблизи крупных максимумов фондового рынка, а глубокий пессимизм сопровождает крупные минимумы.

В качестве примера рассмотрим один из ключевых европейских рынков.

( Читать дальше )

Но если вы изучаете волны Эллиотта, то понимаете, что такой тип мышления является прямо противоположным. Именно оптимизм потребителей и их расходы поднимают экономические рынки; и именно бычье настроение инвесторов приводит к росту фондового рынка, поскольку инвесторы покупают акции. оциальное настроение, другими словами, стоит на первом месте. Поведение потребителей и инвесторов — бычье или медвежье — следует за ним. Именно поэтому социальные тенденции могут подсказать вам, в каком направлении будут двигаться финансовые рынки. Например, бурный оптимизм инвесторов часто появляется вблизи крупных максимумов фондового рынка, а глубокий пессимизм сопровождает крупные минимумы.

Но если вы изучаете волны Эллиотта, то понимаете, что такой тип мышления является прямо противоположным. Именно оптимизм потребителей и их расходы поднимают экономические рынки; и именно бычье настроение инвесторов приводит к росту фондового рынка, поскольку инвесторы покупают акции. оциальное настроение, другими словами, стоит на первом месте. Поведение потребителей и инвесторов — бычье или медвежье — следует за ним. Именно поэтому социальные тенденции могут подсказать вам, в каком направлении будут двигаться финансовые рынки. Например, бурный оптимизм инвесторов часто появляется вблизи крупных максимумов фондового рынка, а глубокий пессимизм сопровождает крупные минимумы.В качестве примера рассмотрим один из ключевых европейских рынков.

( Читать дальше )

Блог им. ruh666 |Почему цены на недвижимость взлетели (и что может быть дальше) (перевод с elliottwave com)

- 06 мая 2024, 11:13

- |

«Я думаю, что медвежий рынок цен на пиломатериалы...»Почему рынок жилья иногда взлетает, а потом падает, как фондовый рынок? Вот объяснение. Кроме того, вы узнаете, что может быть дальше с ценами на жилье.

С тех пор как в 2007-2011 годах произошел предыдущий спад цен на жилье, цены на него в США — как арендная плата, так и стоимость домов — неуклонно росли. Как гласил заголовок Fox Business от 27 февраля 2024 года: «Цены на жилье достигли нового исторического максимума в декабре». Все мы знаем, что переход к работе на дому, вызванный пандемией, подтолкнул многих людей к поиску большего пространства и увеличил спрос на частные дома. Но еще одна важная причина, по которой дома стали такими дорогими, — и эта причина насчитывает не одно десятилетие — заключается в том, что к ним стали относиться больше как к «инвестициям», а не как к предметам потребления. Как отметил Роберт Пректер в своей эпохальной книге «Социономическая теория финансов»: «Когда основную часть участников рынка составляют потребители, рассматривающие дома как жилье, цены стабильны.

С тех пор как в 2007-2011 годах произошел предыдущий спад цен на жилье, цены на него в США — как арендная плата, так и стоимость домов — неуклонно росли. Как гласил заголовок Fox Business от 27 февраля 2024 года: «Цены на жилье достигли нового исторического максимума в декабре». Все мы знаем, что переход к работе на дому, вызванный пандемией, подтолкнул многих людей к поиску большего пространства и увеличил спрос на частные дома. Но еще одна важная причина, по которой дома стали такими дорогими, — и эта причина насчитывает не одно десятилетие — заключается в том, что к ним стали относиться больше как к «инвестициям», а не как к предметам потребления. Как отметил Роберт Пректер в своей эпохальной книге «Социономическая теория финансов»: «Когда основную часть участников рынка составляют потребители, рассматривающие дома как жилье, цены стабильны.

( Читать дальше )

С тех пор как в 2007-2011 годах произошел предыдущий спад цен на жилье, цены на него в США — как арендная плата, так и стоимость домов — неуклонно росли. Как гласил заголовок Fox Business от 27 февраля 2024 года: «Цены на жилье достигли нового исторического максимума в декабре». Все мы знаем, что переход к работе на дому, вызванный пандемией, подтолкнул многих людей к поиску большего пространства и увеличил спрос на частные дома. Но еще одна важная причина, по которой дома стали такими дорогими, — и эта причина насчитывает не одно десятилетие — заключается в том, что к ним стали относиться больше как к «инвестициям», а не как к предметам потребления. Как отметил Роберт Пректер в своей эпохальной книге «Социономическая теория финансов»: «Когда основную часть участников рынка составляют потребители, рассматривающие дома как жилье, цены стабильны.

С тех пор как в 2007-2011 годах произошел предыдущий спад цен на жилье, цены на него в США — как арендная плата, так и стоимость домов — неуклонно росли. Как гласил заголовок Fox Business от 27 февраля 2024 года: «Цены на жилье достигли нового исторического максимума в декабре». Все мы знаем, что переход к работе на дому, вызванный пандемией, подтолкнул многих людей к поиску большего пространства и увеличил спрос на частные дома. Но еще одна важная причина, по которой дома стали такими дорогими, — и эта причина насчитывает не одно десятилетие — заключается в том, что к ним стали относиться больше как к «инвестициям», а не как к предметам потребления. Как отметил Роберт Пректер в своей эпохальной книге «Социономическая теория финансов»: «Когда основную часть участников рынка составляют потребители, рассматривающие дома как жилье, цены стабильны.( Читать дальше )

Блог им. ruh666 |Европейский эквивалент «индекса страха» VIX: Почему «тихий» означает «опасный» (перевод с elliottwave com)

- 02 мая 2024, 10:19

- |

Вот некоторые «печально известные скачки волатильности за последние четверть века»

Всего пару месяцев назад инвесторы фондовых рынков США и Европы демонстрировали почти полное отсутствие беспокойства по поводу риска. Однако, по иронии судьбы, именно в это время инвесторам следует быть наиболее осторожными. На этом графике показано, когда наиболее вероятны скачки волатильности.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.

( Читать дальше )

Всего пару месяцев назад инвесторы фондовых рынков США и Европы демонстрировали почти полное отсутствие беспокойства по поводу риска. Однако, по иронии судьбы, именно в это время инвесторам следует быть наиболее осторожными. На этом графике показано, когда наиболее вероятны скачки волатильности.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.

На первый взгляд, необычайно низкая волатильность на финансовых рынках не может не радовать инвесторов. Никаких мучительных торговых дней, никаких бессонных ночей и т.д. Действительно, 25 марта заголовок Wall Street Journal вопрошал: «Почему фондовый рынок так спокоен в последнее время?». На тот момент показатели волатильности рынка упали до уровней, не наблюдавшихся с 2018 года. А всего за несколько дней до этого заголовка индекс Dow достиг рекордного максимума. Однако, по иронии судьбы, как только одно из крупных финансовых изданий прокомментировало отсутствие волатильности, волатильность тут же начала расти.( Читать дальше )

Блог им. ruh666 |Почему стоит обратить внимание на этот проверенный временем индикатор уже сейчас (перевод с elliottwave com)

- 29 апреля 2024, 10:21

- |

«Как высоко могут подняться рынки?» — спрашивает обложка журнала.Финансовые рынки полны парадоксов и иронии. Например, когда убежденность в финансовой тенденции наиболее выражена, именно в это время следует проявлять наибольшую осторожность. Этот знаменитый индикатор подает критический сигнал.

Индикатор обложки журнала Пола Монтгомери утверждает, что к тому моменту, когда финансовый актив попадает на обложку известного новостного еженедельника, существующий тренд продолжается уже так долго, что близок к развороту. Классическим примером является обложка журнала Time от 13 июня 2005 года:

Индикатор обложки журнала Пола Монтгомери утверждает, что к тому моменту, когда финансовый актив попадает на обложку известного новостного еженедельника, существующий тренд продолжается уже так долго, что близок к развороту. Классическим примером является обложка журнала Time от 13 июня 2005 года:

( Читать дальше )

Индикатор обложки журнала Пола Монтгомери утверждает, что к тому моменту, когда финансовый актив попадает на обложку известного новостного еженедельника, существующий тренд продолжается уже так долго, что близок к развороту. Классическим примером является обложка журнала Time от 13 июня 2005 года:

Индикатор обложки журнала Пола Монтгомери утверждает, что к тому моменту, когда финансовый актив попадает на обложку известного новостного еженедельника, существующий тренд продолжается уже так долго, что близок к развороту. Классическим примером является обложка журнала Time от 13 июня 2005 года:( Читать дальше )

Блог им. ruh666 |TESLA, Илон Маск и "Индикатор обложки журнала" (перевод с elliottwave com)

- 22 апреля 2024, 14:39

- |

Многие были ослеплены медвежьим трендом Tesla с конца 2021 года — но для некоторых это было «ослепительно очевидно», и вот почему.

16 апреля генеральный директор Tesla и сам мистер Твиттер Илон Маск написал на сайте X, чтобы выразить уверенность в будущем FSD (full, self-driving) роботизированных автомобилей на фоне замедления роста продаж электрических моделей. Это «ослепительно очевидный» шаг — сосредоточиться на автономности, — написал Маск. (Investor's Business Daily, 17 апреля). Знаете, что, однако, не является очевидным для инвесторов Tesla, так это то, почему цены на акции компании самого богатого человека в мире находятся в свободном падении с 2021 года? Давайте вернемся в конец 2021 года. В ноябре 2021 года акции Tesla (TSLA) взлетели до исторических максимумов и достигли отметки в $1 Т-Т-Триллион. А 13 декабря журнал Time Magazine назвал Илона Маска человеком года 2021 года.

16 апреля генеральный директор Tesla и сам мистер Твиттер Илон Маск написал на сайте X, чтобы выразить уверенность в будущем FSD (full, self-driving) роботизированных автомобилей на фоне замедления роста продаж электрических моделей. Это «ослепительно очевидный» шаг — сосредоточиться на автономности, — написал Маск. (Investor's Business Daily, 17 апреля). Знаете, что, однако, не является очевидным для инвесторов Tesla, так это то, почему цены на акции компании самого богатого человека в мире находятся в свободном падении с 2021 года? Давайте вернемся в конец 2021 года. В ноябре 2021 года акции Tesla (TSLA) взлетели до исторических максимумов и достигли отметки в $1 Т-Т-Триллион. А 13 декабря журнал Time Magazine назвал Илона Маска человеком года 2021 года.

( Читать дальше )

16 апреля генеральный директор Tesla и сам мистер Твиттер Илон Маск написал на сайте X, чтобы выразить уверенность в будущем FSD (full, self-driving) роботизированных автомобилей на фоне замедления роста продаж электрических моделей. Это «ослепительно очевидный» шаг — сосредоточиться на автономности, — написал Маск. (Investor's Business Daily, 17 апреля). Знаете, что, однако, не является очевидным для инвесторов Tesla, так это то, почему цены на акции компании самого богатого человека в мире находятся в свободном падении с 2021 года? Давайте вернемся в конец 2021 года. В ноябре 2021 года акции Tesla (TSLA) взлетели до исторических максимумов и достигли отметки в $1 Т-Т-Триллион. А 13 декабря журнал Time Magazine назвал Илона Маска человеком года 2021 года.

16 апреля генеральный директор Tesla и сам мистер Твиттер Илон Маск написал на сайте X, чтобы выразить уверенность в будущем FSD (full, self-driving) роботизированных автомобилей на фоне замедления роста продаж электрических моделей. Это «ослепительно очевидный» шаг — сосредоточиться на автономности, — написал Маск. (Investor's Business Daily, 17 апреля). Знаете, что, однако, не является очевидным для инвесторов Tesla, так это то, почему цены на акции компании самого богатого человека в мире находятся в свободном падении с 2021 года? Давайте вернемся в конец 2021 года. В ноябре 2021 года акции Tesla (TSLA) взлетели до исторических максимумов и достигли отметки в $1 Т-Т-Триллион. А 13 декабря журнал Time Magazine назвал Илона Маска человеком года 2021 года.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс