Избранное трейдера Дмитрий Ермаков

Продавай имущество с умом, не отдавай всю прибыль налоговой

- 19 апреля 2024, 17:23

- |

Хочу поделиться историей про уменьшение налогов с продажи имущества

Знакомый покупал участок, но доки по покупке не сохранил. Но, зато собирал аккуратно все документы по расходам на строительство дома (чеки, накладные и т.д.). Подходящих чеков собрал на 1,5 млн.

Продал дом раньше 3-х лет за 2 млн. и участок за 1 млн. (по документам).

Кадастровая стоимость дома на момент продажи была 3 млн. Налоговики насчитали налог от 70% стоимости кадастра.

3 млн*70%= 2,1 * 13% = 273 тыс. к оплате.

Спецы по налогам придумали как уйти в ноль и еще на возврат попросить у ФНС.

Доходы от продажи распределили между знакомым и его женой. На супругу упал доход от продажи участка на 1 млн. Ей применили стандартный имущественный вычет на 1 млн. Налог к оплате ноль.

Доход от продажи дома ушел на мужа.

Доход 2,1 млн — 1,5 (расходы на строительство) = 600 000 под налог.

600 000 *13%= 78 000 к оплате НДФЛ. НО, супруг работает и имеет право на имущественный вычет при строительстве ДОМА – на сумму 260 000 руб. применили вычет – 1,5млн *13% = 195 000 к возврату.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

Возвращаем налог по убыткам прошлых лет.

- 19 апреля 2024, 00:27

- |

Посмотрите на свои справки 2-НДФЛ за прошлые года. Если по какому-либо коду дохода и соответствующему ему коду расхода стоит одинаковая сумма, скорее всего был убыток.

Звоните брокеру и просите за этот год справку об убытках.

Либо еще проще – запросите у брокера за последние 10 лет справки по убыткам.

Если такие есть, и в 2023 году по этому виду дохода получили прибыль и заплатили налог, то заполняем декларацию, отправляем ее в ИФНС на проверку и ждем поступление денег.

Как заполнить декларацию?

Рекомендую скачать программу «Декларация-23» на официальном сайте налоговой. www.nalog.gov.ru/rn77/program/5961249/

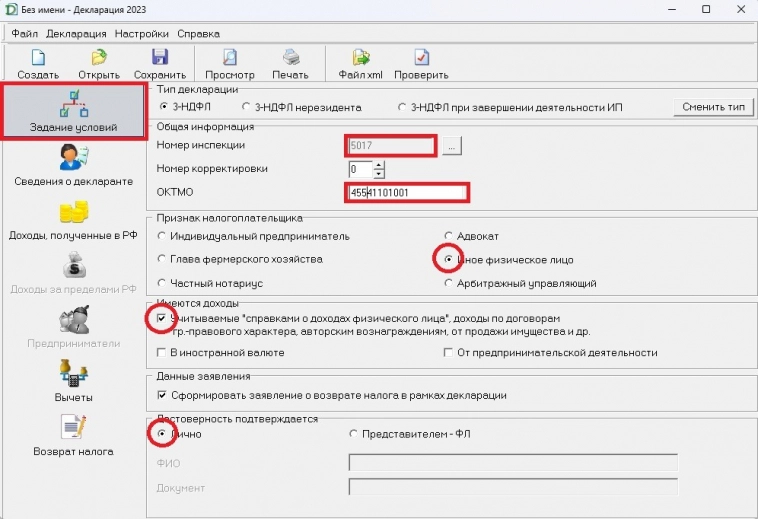

На первой странице декларации «Задание условий» заполняем номер ИФНС, ОКТМО.

Если не знаете, поищите в инете по своему адресу.

Признак налогоплательщика – иное физическое лицо.

Отмечаем имеются доходы учитываемые «справками о доходах физического лица».

И чтобы сразу поступили деньги на счет, без дополнительно заявления, отмечаем «сформировать заявление о возврате налога в рамках декларации».

( Читать дальше )

Покупка стрэддла на Si - стратегия для позиционных трейдеров

- 12 апреля 2024, 11:07

- |

ГО минимальное, риски ограниченные, прибыль по факту в момент положительного сальдо.

Любители фауны найдут много общего с поведением ленивцев или панд в природе )))

Спрэд ведет себя не спеша, как бы нехотя сжимаясь и расходясь.

Волатильность помогает накоплению прибыли.

Лучшие точки входа видны визуально, но это не обязательно.

Есть умельцы трейдинга, которые входят в позицию в любой момент и, используя алгоритм паритета премий, периодически фиксируют доход, закрывая и потом заново открывая новый стрэддл на текущем ЦС.

Время — деньги.

Купленный стрэддл на Si отлично проявляет себя на таймфреймах 1...3 месяца, когда есть достаточная ликвидность.

PS

Возможно его построение и на LEAPS, но надо учитывать фактор малоликвидности и при необходимости подключать фьючерсы.

Зеркальная позиция продажи стрэддла несет больше рисков и требует больше опыта.

В любом случае трейдинг на опционах должен быть комфортным и рациональным лично для вас.

Опционная стратегия УТКОНОС

- 01 апреля 2024, 08:46

- |

Она также известна как стратегия “двойного дна” или “W-образный паттерн”. Это популярная стратегия среди трейдеров, которые стремятся определить потенциальные возможности для покупки на рынке.

Стратегия duckbill основана на идее о том, что рынок имеет тенденцию двигаться по повторяющимся моделям.

Эти модели можно определить, посмотрев на графики и проанализировав движение цены.

Паттерн утконоса — это бычий разворотный паттерн, который возникает после нисходящего тренда.

Следует совершить покупку СALL в данной точке.

Узор состоит из двух впадин, разделенных вершиной посередине.Эти две впадины образуют форму буквы “W”, поэтому этот узор также называют “узором W”.

Вершина посередине известна как “клюв” утки.

Первый минимум формируется, когда рынок находится в нисходящем тренде. Этот минимум представляет собой уровень поддержки, который является точкой, в которой давление продавцов исчерпывается и покупатели начинают действовать. Затем цена отскакивает назад, образуя пик в середине.

( Читать дальше )

Почему при Путине продолжительность жизни растёт

- 27 марта 2024, 22:17

- |

По просьбам радиослушателей подновил табличку со средней продолжительностью жизни. Как видите, за последние 30 лет Советского Союза продолжительность жизни граждан сократилась на один год: при Хрущёве жили дольше, чем при Брежневе и Горбачёве. Напротив, за путинскую эпоху, в которую я для простоты включаю и период президентства Дмитрия Медведева, мы начали жить на 8 лет дольше. Таблицы с исходными данными можно найти на Руксперте, как обычно (ссылка).

Советская медицина была не очень хороша. Мне приходилось лежать и в советских больницах, и в современных, так что я могу судить в том числе и по личному опыту. Врачи в СССР были неплохими, иногда даже отличными, однако советская кадровая система не могла должным образом мотивировать средний и младший медперсонал. Когда я работал в медицинском институте, знакомые врачи рассказывали мне, что их пациенты регулярно страдали из-за безразличия или небрежности санитарок и медсестёр.

Второй серьёзной проблемой советской медицины была технологическая отсталость.

( Читать дальше )

Бережливость против свободы от материального

- 16 марта 2024, 09:20

- |

Некоторые люди тратят меньше, чем зарабатывают — их принято считать бережливыми, но в отдельных случаях это не совсем так.

Все же бережливость — это отказ от тех вещей, которые вы можете себе позволить и хотели бы приобрести. Но кто-то изначально не видит смысла в новом айфоне или автомобиле — такие люди не гонятся за статусом и находят удовольствие в чем-то нематериальном.

Мы живем в мире, который диктует нам наши желания — некоторые пытаются бороться с этой тенденцией, а некоторые заглянули внутрь себя и нашли счастье совершенно в другом. Таких счастливчиков нельзя назвать бережливыми — у них нет тяги к «успеху и статусу», поэтому им больше подходит определение свободных от материального.

На прошлой неделе New York Times опубликовала статью о Джеффри Холте — он был одиноким 82-летним пенсионером, который жил в трейлере и оставил после своей смерти почти 4 миллиона долларов.

По словам соседей, этот скромный мужчина «регулярно косил газон и много времени проводил на свежем воздухе» — и тот факт, что он оказался миллионером, стал полной неожиданностью для его друзей и знакомых.

( Читать дальше )

ВОЛАТИЛЬНОСТЬ - синусоида для успешного трейдинга

- 13 марта 2024, 14:43

- |

Поэтому если мы не можем ее укротить, то на ней надо зарабатывать.

Волатильность проявляет себя везде — в акциях, облигациях, валютах, в ценах на нефть, газ и золото.

Но именно на срочном рынке из-за эффекта бесплатного финансового плеча она создает самые большие риски и одновременно самые большие возможности.

Фьючерс доллар/рубль и опционы на него очень перспективны в этом отношении.

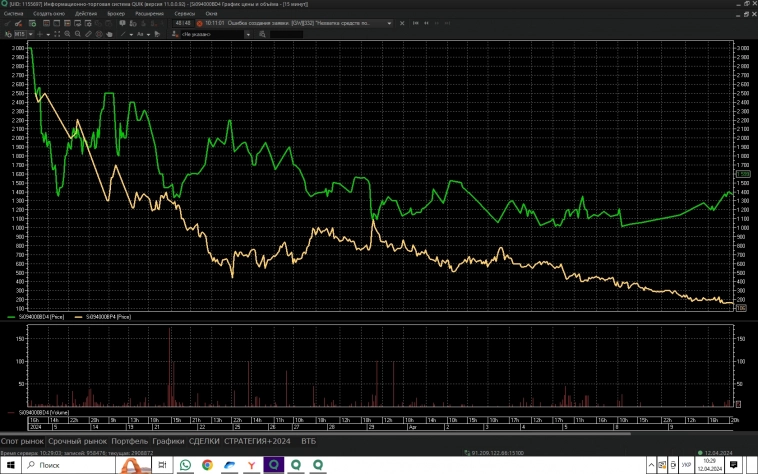

На графике С94000 на июнь 2024 года (ЦС) четко видны все прошлые экстремумы и диапазон 10...25% по IV на данный момент.

Поэтому если взять его за бенчмарк, то на следующие 3 месяца все валютные страйки с IV в интервале 30...40% заслуживают особого внимания для построения опционных спрэдов на основе плавающего БА ( например, недельный или месячный опцион на ЦС с текущей IV 12-15%), либо для покрытых фьючерсов на основе ближайшего квартального фьючерса ( март или июнь).

( Читать дальше )

С криптой игра закончена.

- 06 марта 2024, 10:32

- |

( Читать дальше )

Про эпистемическую этику на примере дискуссии об Александре Силаеве

- 02 марта 2024, 19:56

- |

У всех людей в голове живет когнитивное искажение под названием confirmation bias. Оно заключается в том, что мозг трактует всю входящую информацию исключительно через призму подтверждения тех взглядов, которые у вас уже имеются (а все свидетельства в обратную сторону как бы «не замечаются», или просто толкуются сугубо в нужную сторону).

Если вам кажется, что вы-то такой ерунде точно не подвержены – то у меня для вас плохие новости: это не баг прошивки мозга, а его вполне себе стандартная фича. Побороть эти наклонности игнорированием проблемы нельзя, можно только постараться проактивно их компенсировать – и в этом деле хорошо помогает развитая привычка следовать сильной эпистемической этике. Это когда вы постоянно себя одергиваете и сознательно пытаетесь «играть на противоположной стороне» – выискивать ошибки в своей аргументации, искать доводы в пользу чужой точки зрения, и так далее.

Поэтому стоит всегда стараться обращать внимание на то, насколько ваши источники информации склонны следовать этому правилу.

( Читать дальше )

Где ловить прибыль +100%. Три базовые стратегии

- 29 февраля 2024, 14:12

- |

На рынке есть большой выбор инструментов под любой запрос, в том числе на грани фантазии. Например, если есть желание удвоить вложенную сумму за короткий срок. Разберёмся, как такое возможно.

Больше прибыли = больше риска

На фондовом рынке нет ничего бесплатного. Высокая прибыль в большинстве случаев связана с высоким риском. Иначе говоря, чтобы заработать больше, нужно рисковать сильнее.

Обычная доходность для российского рынка акций исторически колеблется в диапазоне 15–20% в рублях. Это позволяет стабильно обыгрывать инфляцию и удвоить вложенную сумму примерно за 4–5 лет.

Но, если у инвестора небольшая сумма на счёте, а горизонт планирования не такой длинный, то он вполне справедливо может искать доходности с двух-, трёхкратным ростом и даже больше.

Три базовые стратегии

Среди инструментов и активов, которые доступны любому инвестору и могут приносить 100% прибыли всего за несколько недель или месяцев, можно выделить три основных:

- Маржинальные сделки с акциями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал