риски

СРАВНИТЕЛЬНЫЙ АНАЛИЗ ОСОБЕННОСТЕЙ ИНВЕСТИЦИЙ В ИНСТРУМЕНТЫ ФОНДОВОГО РЫНКА И КРИПТОВАЛЮТЫ

- 04 июня 2024, 14:34

- |

Последние несколько лет Россия находится под воздействием санкций, которые оказывают большое влияние на фондовый рынок. Международный фондовый рынок имеет капитализацию больше, чем российский фондовый рынок. Однако использование в качестве инвестиций иностранных ценных бумаг несет в себе высокие инфраструктурные риски. Альтернативным вариантом может служить криптовалютный рынок, ведь криптовалюта имеет свойства инвестиционного финансового актива, и участники рынка имеют свободный доступ к нему из любой точки мира.

Криптовалюты представляют собой новую и инновационную форму финансовых инструментов, которые могут быть использованы для различных целей.

Годовой объем сделок российских граждан за 2021 г. с криптовалютами по некоторым оценкам достигает 5 млрд долл. США.

Описанных методов взаимодействия с криптовалютой, как инвестиционным активом, гораздо меньше, чем с активами фондового рынка, но можно предположить, что методы для фондового рынка могут с тем же успехом отрабатывать и на криптовалютном рынке. Для более точного суждения необходимо провести сравнительный анализ особенностей инвестиций в инструменты фондового рынка и криптовалюты.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вы все еще ждете роста акций... на чем?

- 04 июня 2024, 12:32

- |

Давайте прикинем на чем рынку акций расти.

1. Сейчас мы имеем дивидендную доходность по акциям в районе 10% и эта доходность лишь по небольшой части… по многим эмитентам она существенно меньше, а по большей части ее совсем нет.

2. Доходность по банковским депозитам выросла до 17-19%!

практически в 2 раза выше.

3. Если мы возьмем к сравнению доходность по облигациям, то она еще выше. доходит до 24% !

вот наглядный пример https://smart-lab.ru/q/bonds/RU000A103SC6/

+23,8% только по купону! + недооценка к номиналу (погашению) +20%

===

как мы видим рынок акций имеет переоценку к депозитам и долговому рынку в 2 раза!!!

и в текущей связке как то глупо ждать дальнейшего роста рынка.

чтоб выравнять доходность рынку акций надо упасть на 30-40%.

Далее смотрим на ожидания.

1. Повышение ставки ЦБ на +1+2%% увеличит доходность на долговом рынке и по депозитам пропорционально. У АО с большой долговой нагрузкой вырастут затраты на обслуживание долга, что так же не в пользу роста рынка.

( Читать дальше )

Какие риски у традиционных направлений инвестирования

- 26 мая 2024, 14:10

- |

Ранее был пост про основные риски в криптовалютах, а теперь об основных рисках в более традиционных вариантах инвестирования.

Для начала основные направления: наличные деньги, деньги в банке, фондовый рынок, недвижимость.

Деньги в банке:1. Могут быть заморожены. Причины могут быть разные:

· банк может посчитать операцию подозрительной,

· по решению суда,

· по решению Банка России, как было с долларом 9 марта 2022 года. Думаю, еще 8 марта никто не мог такого и представить, и кто-то сейчас скажет: «так это с долларами». Напомню, что в 1991 году было подобное с рублями.

2. Кража. Пример месячной давности: экс-сотрудники DenizBank украли со счетов клиентов 250 млн лир (6,3 млн $). Да, преступление будет расследовано, деньги могут быть застрахованы и возвращены, но мы говорим о возможности рисков, и кража возможна.

3. Банк может списать ваши деньги. В эпоху цифровизации банк по причине «неосновательное обогащение» может списать ваши деньги. Да, на второй год заканчиваются суды, и банк обязали вернуть деньги, но факт остается фактом — такое возможно и происходит.

( Читать дальше )

Рентал ПРО ЗПИФ: ставка в веру в команду

- 21 мая 2024, 14:33

- |

Фонд арендный PRO: чистая ставка в веру команду

1. Довольно странный ответ на счёт того, что они не знают почему торгуются ЗПИФы ниже СЧА. Ценообразование ЗПИФ с фиксированной и не сильно растущей арендой во многом близко облигационному. Это не акция роста где X в будущем. Тут предсказуемый денежный поток и логично, что дисконтирование будет давать некую цену которая может оказаться не конкурента с альтернативами, в первую очередь облигационного сегмента.

Примечание:

4-7% % -это мало. Инфляция за прошлые 10 лет (одна из оценок) :

2013: 9,45

2014: 14,33

2015: 15,89

2016: 8,37

2017: 5,49

2018: 7,24

2019: 6,02

2020: 7,89

2021: 11,37

2022: 13,06

2023: 16,78

Можно конечно тут поспорить и порассуждать, брать ЦБшную (ниже) или индекс ольвье (выше) или цены на авто (ещё выше). Но в любом случае -не 4 %, 4% это эталон. К которому стремиться. Таргет для EM экономик.

А какая будет? Штатный экстрасенс в отпуске. Но рынок закладывает -куда больше, на горизонте пары лет больше 10%. Почему я так считаю?

— ключ в 16% не останавливает кредитование, потребление и инвест активность. Инфляционные ожидания сейчас 14% (инфа с сайта ЦБ).

( Читать дальше )

Объем просроченной задолженности по ипотеке в I кв. 2024 г. вырос на 6%, достигнув 61,8 млрд руб. Но их доля в общем портфеле задолженности остается незначительной - Ведомости

- 15 мая 2024, 08:51

- |

Темпы прироста просроченной задолженности по ипотеке в I квартале 2024 года значительно ускорились по сравнению с предыдущим годом. За январь – март текущего года просрочка выросла на 6% до 61,8 млрд рублей, в то время как годом ранее показатель увеличился на 1,18% до 56,1 млрд рублей.

Несмотря на рост объемов проблемных долгов, их доля в общем портфеле ипотечных ссуд стабильно снижается уже несколько лет и остается незначительной. По данным Центрального Банка России, к концу марта 2024 года проблемная задолженность составляла 0,34% от портфеля ипотечных кредитов, что меньше, чем в предыдущие периоды.

Однако, сейчас Центральный Банк беспокоится о качестве новых кредитов. Банки активно выдают ссуды с повышенным уровнем риска, например, с низким первоначальным взносом или клиентам с высоким показателем долговой нагрузки. Это может привести к увеличению проблемных ссуд в случае серьезных экономических потрясений.

Прогнозы по просрочке указывают на то, что объем просроченной задолженности продолжит расти в абсолютном выражении, так как в прошлые годы ипотечные кредиты брали менее платежеспособные заемщики, привлеченные низкими ставками. Однако, доля просрочки в общем кредитном портфеле останется на невысоком уровне благодаря улучшению качества выдачи кредитов.

( Читать дальше )

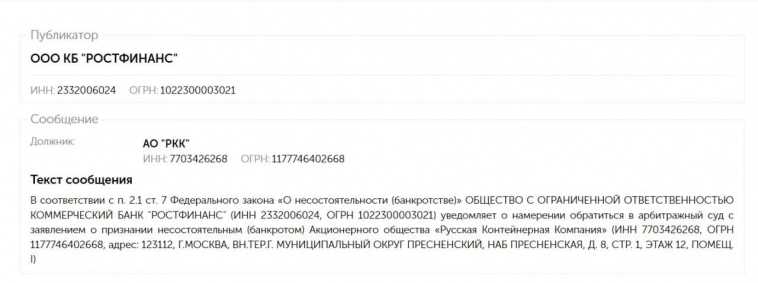

РКК. Продолжение эпопеи. И намерение кредитора требовать банкротства эмитента

- 08 мая 2024, 09:37

- |

КБ «РостФинанс» (один из кредиторов РКК, судя по серверу раскрытия информации) намерен обратиться в суд с требованием о банкротстве эмитента, следует из сообщения на Федресурсе:

https://fedresurs.ru/sfactmessage/808BCEB791CB41F2A1CD706C801562CF

В конце 2023 года РКК уходил в технический дефолт по погашению выпуска коммерческих облигаций, однако через несколько дней задолженность была закрыта, и в 2024 году обслуживание долга идет по графику

В обращении находится три выпуска биржевых облигаций РКК совокупным объемом 1 млрд рублей

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

📕 Учреждаю некоммерческую организацию “БИРЖЕВЫЕ РОГА И КОПЫТА” 😈

- 07 мая 2024, 21:35

- |

«Взять крепость неожиданной атакой не удалось, — подумал Я, — придется начать правильную осаду. Самое главное установлено. Деньги у подзащитного есть. И, судя по тому, что он не моргнув отказался от сто сорока тысяч по мировому соглашению, — деньги огромные.

Итак, в виду недоговоренности сторон, заседание продолжается».

Учреждаю автономную некоммерческую организацию “БИРЖЕВЫЕ РОГА И КОПЫТА”

Сокращенно: АНО “БРК”

Первый наш проект выполнил отец основатель, ваш покорный слуга народа, в аналитическо-лирической статье про частного трейдера Лебовски.

Читаем, там есть номера дел из открытой картотеки судов и сухая статистика — в выводах. Юристам: #врек2024

Цели и задачи АНО “БРК” очень похожи на те, что объявил коллега @Илья Коровин на сайте https://proftraders.ru/

( Читать дальше )

Доля долгосрочных договоров растет, ликвидность техники снижается

- 02 мая 2024, 12:55

- |

Подробнее — в материале «Ъ».

Китай откладывает запуск депозитарного моста с Россией. Это связано не только с риском попасть под вторичные санкции, но еще и с крайним консерватизмом регуляторов - Ведомости

- 17 апреля 2024, 07:12

- |

Запуск депозитарного моста между Россией и Китаем, который должен обеспечить прямой доступ инвесторов на рынки обеих стран, откладывается из-за политических мотивов Пекина, утверждают источники, знакомые с ситуацией.

Народный банк Китая подчеркнул, что проект заморожен не из-за технических причин. Существует опасение попадания под вторичные санкции, а также консерватизм регуляторов. Проект ожидалось, станет массовым оттоком средств из Китая и будет создавать прецедент. Однако, возможно, Пекин опасается ухудшения отношений с США.

Мост необходим для нивелирования рисков и привлечения инвестиций, однако сроки его реализации остаются неясными. Концепция депозитарного моста между Россией и Китаем обсуждалась с 2015 года, но политические решения замедлили ее развитие.

Существуют мосты с другими странами, однако китайский рынок остается закрытым. Создание мостов является стратегическим шагом, но сталкивается с юридическими и политическими сложностями.

( Читать дальше )

ЦБ предупреждает банки о рисках при выдаче ипотеки в долевом строительстве - Ъ

- 02 апреля 2024, 07:45

- |

Центральный Банк России и «Дом.РФ» информировали банки о возможных рисках, связанных с выдачей ипотечных кредитов в долевом строительстве с использованием схем с аккредитивами или обходом эскроу-счетов. При таких схемах часть кредитов может быть классифицирована как необеспеченная, что потребует досоздания резервов. Примерно 15% ипотечных кредитов сопровождаются подобными схемами, и дополнительное резервирование может обойтись банкам в десятки миллиардов рублей.

Банк России в информационном письме от 1 апреля уведомил банки о том, что залог прав требования участника долевого строительства может быть признан обеспечением только в случае, если денежные средства по ипотеке полностью зачислены на счета эскроу. Если же деньги частично или полностью не зачислены на эти счета, залог прав требования не рассматривается как обеспечение, что может повлечь за собой создание резервов и включение кредита в портфель прочих ссуд.

«Дом.РФ» также направил письма в банки, уведомляя о выявленных совместно с ЦБ механизмах приобретения жилья по ДДУ с использованием аккредитивов, которые не предусмотрены законом. Организация подчеркнула, что при отзыве лицензии у банка, на счетах которого находятся средства по аккредитиву, клиент может потерять свои деньги, оставаясь при этом должником по ипотечному кредиту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал