Облигации

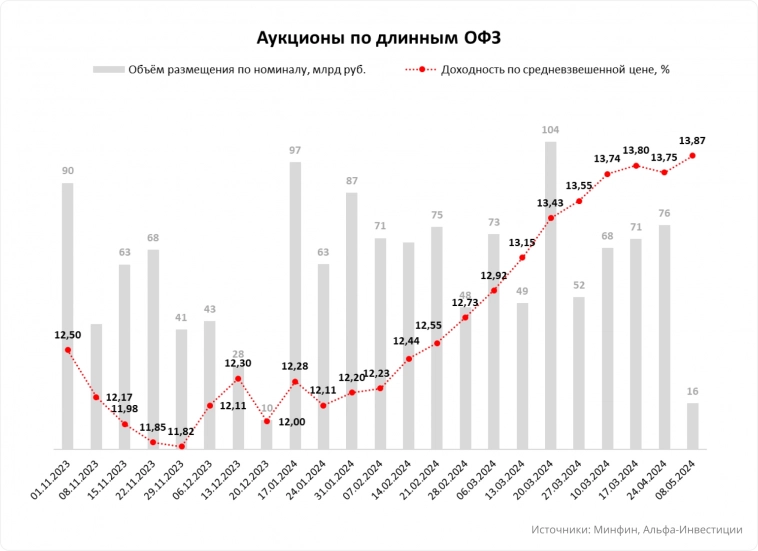

Минфин обозначил рынку потолок по ОФЗ в 14,35% - Альфа-Инвестиции

- 16 мая 2024, 15:01

- |

Поэтому вчерашний аукцион даёт надежду на то, что Минфин обозначил рынку некий потолок доходностей, выше которого он размещать ОФЗ не намерен, — в районе 14–14,2%. Насколько это справедливые рассуждения — удастся проверить на следующих аукционах.Если Минфин действительно не будет размещать длинные бумаги по ставке выше 14%, то распродажи ОФЗ приостановятся. Навес продаж будет ограничен определённым ценовым уровнем. Доходности и цены длинных бумаг могут стабилизироваться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ДОМ.РФ проведет сбор заявок на облигации объемом ₽30 млрд.

- 16 мая 2024, 14:54

- |

АО «ДОМ.РФ» в соответствии с законом выполняет уникальную функцию единого института развития в жилищной сфере. Основными задачами являются развитие рынка ипотечных ценных бумаг и развитие жилищного строительства.

Сбор заявок 22 мая

11:00-15:00

(размещение 24 мая)

- Наименование: ДОМРФ-002P-04

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: RUONIA + 130 б.п. (квартальный)

- Срок обращения: 4 года

- Объем: 30 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк, инвестиционный банк «Синара»

- Минимальная заявка 1,4 млн.₽

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Герой Игры на понижение сделал большую ставку на бигтех Китая и золото

- 16 мая 2024, 14:29

- |

Хедж-фонд Scion Asset Management Майкла Бьюрри раскрыл данные по сделкам за первый квартал 2024 года, свидетельствуют данные декларации 13 F, предоставленной в Комиссию по ценным бумагам и биржам США (SEC). Прототип героя фильма «Игра на понижение» (Бьюрри стал прототипом героя книги Майкла Льюиса, по которой снят фильм) увеличил ставку на крупные технологические компании Китая, а также вложился в фонд, который хранит активы в золотых слитках.

Стоимость инвестиционного портфеля Scion Asset Management по состоянию на конец первого квартала выросла до $103 млн по сравнению с $94,6 млн в предыдущем квартале, следует из данных американского сервиса WhaleWisdom, отслеживающего операции крупнейших фондов.

Всего на конец первого квартала фонд Бьюрри имел позиции в 16 бумагах. На долю топ-10 позиций фонда пришлось 75,41% всей стоимости портфеля по состоянию на 31 марта 2024 года.Наибольшую долю в портфеле Scion Asset Management занимали акции технологического гиганта JD.com — на них пришлось 9,53% портфеля.

( Читать дальше )

Обособление евробондов с "недружественным следом" стало ответом на сомнительные практики

- 16 мая 2024, 14:00

- |

Вопрос о целесообразности обособленного учета таких евробондов в среду на конференции поднял председатель совета директоров НАУФОР Олег Вьюгин. Он отметил, что в конечном счете владельцами бумаг являются российские инвесторы, но возникает ситуация, в которой часть из них оказываются «в какой-то степени дискриминированы», при этом финансовые посредники, брокеры, предложившие купить такие бумаги и делавшие это с пониманием позиции ЦБ по этому вопросу, «оказываются вне игры».

«Это действительно очень сложный вопрос, с которым и мы как регулятор, и участники рынка столкнулись, где не было однозначно хорошего решения. … Но спасибо, что вспомнили, что мы неоднократно предупреждали о том, что это обходные схемы, их не надо использовать. …

( Читать дальше )

Тема 30. Муниципальные облигации 16.05.2024

- 16 мая 2024, 13:57

- |

Образовательный блок

Тема 30. Муниципальные облигации

Муниципальные облигации – это долговые ценные бумаги, выпущенные региональными или местными властями. Целью выпуска муниципальных облигация является финансирование различных проектов, программ или закрытие разрывов бюджета. Муниципальные облигации обычно обеспечиваются залогом, в качестве которого может выступать административное имущество или доля проекта, на который рассчитано финансирование.

По своей сути муниципальные облигации мало чем отличаются от федеральных. Есть два фундаментальных различия, среди которых:

*️⃣Цель привлечения средств. ОФЗ выпускаются для финансирования национальных расходов, а то время как муниципальные облигации выпускаются именно для финансирования местных проектов.

*️⃣Источником финансирования обязательств местных властей выступает местный, а не федеральный бюджет.

Эти различия являются одновременно и факторами, обуславливающими премию к облигациям федерального займа. Из-за местного финансирования вероятность дефолта гораздо выше.

( Читать дальше )

Новое направление работы «Ламбумиз» — дизайн упаковки с помощью нейросети

- 16 мая 2024, 13:51

- |

Эмитент совместно с партнерами разработал нейронную сеть, обученную проводить анализ и ребрендинг дизайна упаковки молочных продуктов. Рынок высоко оценил разработку, завод уже заключает первые контракты на оказание новой услуги.

Нейросеть АО «Ламбумиз» презентовало клиентам на выставках DairyTech 2024 и «Продэкспо».

«Особенность нейросети заключается в том, что она может не только рассматривать отдельно взятую упаковку, но и выявлять её эффективность по сравнению с конкурентами. Как это происходит: клиент направляет фото продукта, расположенного на полке магазина в окружении подобных ему позиций, и получает оценку эффективности дизайна для потребителя. Программа также дает рекомендации по корректировке внешнего вида, либо вносит изменения сама», — пояснил директор по развитию АО «Ламбумиз» Сергей Новиков.

Как показало участие в выставках DairyTech 2024 и «Продэкспо», данная услуга крайне востребована среди производителей молочной продукции. Изначально «Ламбумиз» планировал только протестировать нейронную сеть, однако в процессе заключил несколько контрактов на анализ дизайна и ребрендинг упаковки с помощью нейросети.

( Читать дальше )

ID Collect улучшил точность прогнозов по сборам в 3,3 раза

- 16 мая 2024, 13:27

- |

Количество скоринговых моделей, которые использует компания, выросло с четырех до 14-ти.

Сервис по возврату просроченной задолженности ID Collect (эмитент — ООО «ПКО «АйДи Коллект», входит в финтех-группу IDF Eurasia) улучшил точность прогнозирования сборов по долговым портфелям за два года в 3,3 раза. Число скоринговых моделей, которые использует компания, выросло в 3,5 раза — с четырех до 14-ти. Из них 10 — для первичной оценки долга и выбора стратегии работы и четыре — для переоценки стратегии и ожидаемых сборов. В 2023 г. компания подключилась к Системе межведомственного электронного взаимодействия (СМЭВ), что позволило в разы повысить частоту обновления информации по портфелям. В результате рост качества прогнозов составил 10 п.п.

«Важно проводить переоценку на основе собственных данных по взысканию, используя модели высокого качества. У нас процесс переоценки автоматизирован, что минимизирует человеческий фактор. И это, в свою очередь, положительно сказывается на обосновании переоценки для инвесторов, так как процессы автоматизированы и основаны только на математических законах и статистике», — комментирует директор департамента аналитики и рисков ID Collect Андрей Савгуров.

( Читать дальше )

Гарант-инвест проведет сбор заявок на облигации объемом ₽4 млрд.

- 16 мая 2024, 12:16

- |

ФПК «Гарант-инвест» осуществляет полный девелоперский цикл: от поиска и приобретения земельных участков до эксплуатации построенных объектов недвижимости и управления ими.

Сбор заявок 17 мая

11:00-16:00

(размещение 22 мая)

- Наименование: ГарИнв-002Р-09

- Рейтинг: ВВВ (НКР, прогноз «Стабильный»)

- Купон: 17.50-17.60% (1 купон 6 дней, далее ежемесячный)

- Срок обращения: 2.5 года

- Объем: 4 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Газпромбанк и БКС КИБ

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

ФПК «Гарант-Инвест» рефинансирует банковские кредиты за счет нового выпуска облигаций

- 16 мая 2024, 11:53

- |

Размещение биржевых облигаций серии 002Р-09 на 4 млрд рублей позволит девелоперу вывести из-под обременения половину заложенных в банках объектов коммерческой недвижимости.

АО «Коммерческая недвижимость ФПК «Гарант-Инвест» 17 мая проведет сбор заявок инвесторов на выпуск биржевых облигаций серии 002Р-09 объемом 4 млрд рублей. Регистрационный номер — 4B02-09-71794-H-002P. Срок обращения бумаг составит два года и пять месяцев (погашение — 15 октября 2026 г.). Ориентир ставки ежемесячного купона, которая будет зафиксирована на весь период обращения, — не выше 17,6% годовых. Выпуск будет доступен для приобретения неквалифицированным инвесторам при прохождении теста. Амортизация, оферты и call-опционы не предусмотрены. Организаторами размещения выступают Газпромбанк и БКС КИБ. С облигациями компания планирует выйти на биржу 22 мая.

Как рассказал Boomin президент финансово-промышленной корпорации «Гарант-Инвест» Алексей Панфилов, средства от размещения нового выпуска облигаций будут направлены исключительно на рефинансирование банковских кредитов. Стратегия развития компании предусматривает достижение в течение двух-трех лет паритета между банковскими кредитами и долговыми бумагами. Сейчас соотношение источников фондирования — 72% на 28%.

( Читать дальше )

Главное на рынке облигаций на 16.05.2024

- 16 мая 2024, 11:32

- |

- «Урожай»сегодня начинает размещениеоблигаций серии БО-04 со сроком обращения 3,5 года и объемом 450 млн рублей. Регистрационный номер — 4B02-04-00007-L. Бумаги включены в Сектор ПИР. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Цифра брокер». Кредитный рейтинг эмитента — B+|ru| со стабильным прогнозом от НРА.

- «Агро-Фрегат»сегодня начинает размещениетрехлетних облигаций серии БО-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00150-L. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 22,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. У «Агро-Фрегата» есть право на досрочное погашение бумаг. Организатор — ИК «Диалот». Кредитный рейтинг эмитента — B-(RU) со стабильным прогнозом от АКРА.

- МФК «Быстроденьги»сегодня <a style=«font-size: 10pt;» href=«www.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал